Accountant debt là gì không chỉ đơn thuần là khái niệm về nghiệp vụ và mà đóng vai trò đặc biệt quan trọng trong doanh nghiệp. Kế toán công nợ ngày nay không còn dừng ở việc ghi nhận phải thu – phải trả hay đối chiếu số dư định kỳ. Trong bối cảnh doanh nghiệp tăng trưởng nhanh, mô hình bán hàng – mua hàng phức tạp và yêu cầu quản trị tài chính ngày càng cao, công nợ trở thành điểm giao thoa giữa kế toán, dòng tiền và ra quyết định quản trị.

Bài viết này sẽ phân tích kỹ về bản chất bên trong kế toán công nợ là gì, cùng các khái niệm như quy trình AR/AP, đối chiếu, 3-way matching, KPI DSO/DPO/CCC, dự phòng 2293 và cách tự động hóa quản lý công nợ.

Kế toán công nợ là gì trong doanh nghiệp và quản lý AR/AP theo “vòng dòng tiền” như thế nào?

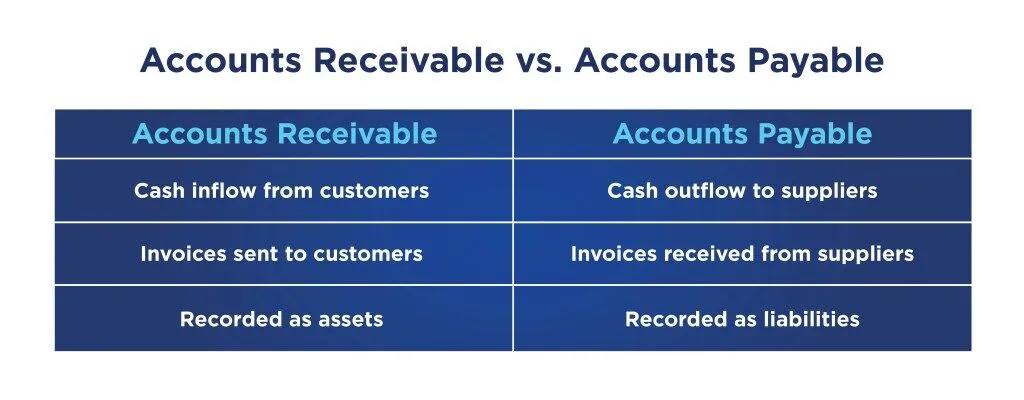

Accounts receivable accounting là chức năng chịu trách nhiệm theo dõi, ghi nhận, đối soát và kiểm soát các khoản phải thu (AR – Accounts Receivable) và phải trả (AP – Accounts Payable) phát sinh từ hoạt động mua – bán của doanh nghiệp. Không chỉ là “ghi nợ – ghi có”, kế toán công nợ trực tiếp quyết định tốc độ quay vòng dòng tiền và mức độ rủi ro tài chính.

Ở góc nhìn CFO, kế toán công nợ là điểm giao nhau giữa doanh thu, chi phí và cash flow.

Quản lý AR/AP theo “vòng dòng tiền” là gì?

AR và AP quyết định tiền vào nhanh hay chậm, tiền ra sớm hay muộn.

- CFO không nhìn AR hay AP riêng lẻ, mà nhìn theo vòng dòng tiền (Cash Conversion Cycle – CCC):

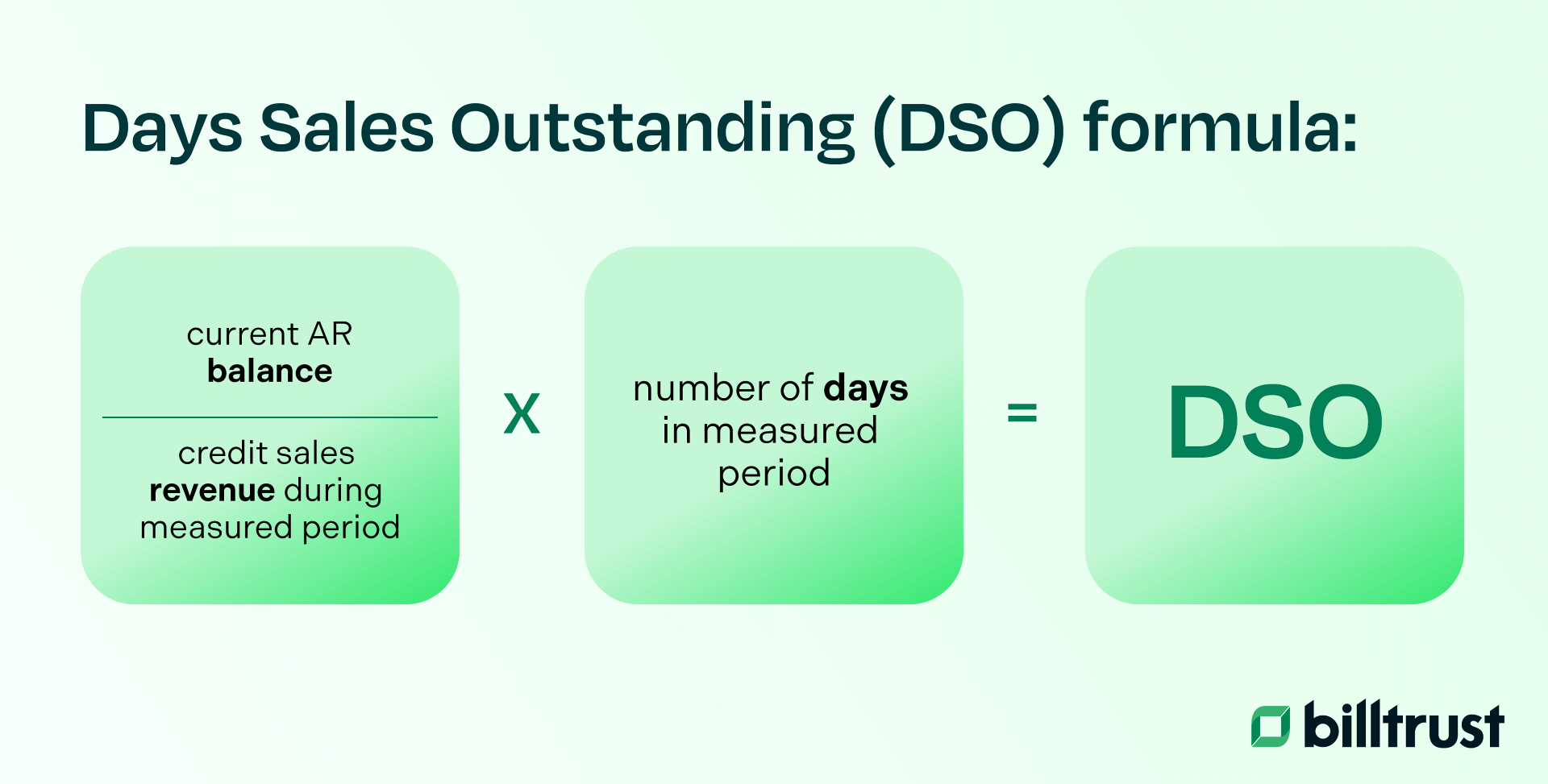

- CCC=DSO+DIO−DPO\text{CCC} = \text{DSO} + \text{DIO} – \text{DPO}CCC=DSO+DIO−DPO

In there:

- DSO (Days Sales Outstanding): số ngày thu tiền từ khách hàng

- DPO (Days Payable Outstanding): số ngày trả tiền cho NCC

- DIO: vòng quay tồn kho (nếu có)

Quản lý AR/AP đúng giúp CFO làm được gì?

- Giải phóng working capital mà không cần vay thêm

- Cải thiện Free Cash Flow

- Ra quyết định giá bán, điều khoản thanh toán chính xác hơn

- Chủ động kế hoạch chi – thu trong kỳ

Nhiều doanh nghiệp “lãi trên báo cáo nhưng thiếu tiền” là do AR/AP bị quản lý rời rạc, không theo vòng dòng tiền.

Kế toán công nợ khác gì kế toán thanh toán và kế toán tổng hợp?

Kế toán công nợ tập trung quản lý số dư và biến động công nợ theo đối tượng (AR/AP), còn kế toán thanh toán tập trung thực hiện chi/thu theo phê duyệt, và kế toán tổng hợp chịu trách nhiệm tổng hợp bút toán, lập báo cáo và kiểm soát số liệu toàn sổ.

Đây là điểm rất hay bị nhầm trong thực tế, đặc biệt ở doanh nghiệp đang mở rộng quy mô. Nhìn từ chuẩn nghiệp vụ kế toán và góc độ CFO, ba vai trò này khác nhau rõ về bản chất, mục tiêu và rủi ro quản lý.

Phân biệt sự khác nhau theo bản chất

| Location | Bản chất công việc | Câu hỏi họ trả lời |

| Kế toán công nợ (AR/AP) | Manage nghĩa vụ và quyền thu – trả | Ai còn nợ ta? Ta còn nợ ai? Bao lâu? Có rủi ro không? |

| Payment accounting | Thực thi dòng tiền ra/vào | Có được chi không? Chi bao nhiêu? Khi nào chi? |

| General Accountant (GL) | Chuẩn hóa & phản ánh toàn bộ tình hình tài chính | Số liệu có đúng, đủ, khớp để lên báo cáo không? |

Phân biệt sự hác nhau trong quy trình vận hành

Kế toán công nợ (AR/AP)

Focus: nghĩa vụ thanh toán & thu tiền

- Ghi nhận AR/AP theo hóa đơn, hợp đồng

- Theo dõi tuổi nợ (aging)

- Đối soát công nợ với KH/NCC

- Phát hiện nợ quá hạn, sai lệch

Rủi ro nếu làm kém

- DSO tăng, DPO mất kiểm soát

- Ghi nhận sai công nợ → lệch cash forecast

Payment accounting

Focus: tiền ra/vào thực tế

- Kiểm tra hồ sơ thanh toán

- Thực hiện chuyển tiền

- Theo dõi sao kê, UNC, ngân hàng

- Đảm bảo đúng người – đúng số – đúng thời điểm

Rủi ro nếu làm kém

- Thanh toán trùng, sai, sớm

- Gian lận nội bộ nếu thiếu kiểm soát

General Accountant (GL)

Focus: tính đúng – đủ – chuẩn báo cáo

- Hạch toán cuối kỳ

- Phân bổ chi phí, khấu hao

- Đối chiếu AR/AP – Cash – Expense

- Lập BCTC

Rủi ro nếu làm kém

- Báo cáo sai, audit issue

- Điều chỉnh nhiều, đóng sổ chậm

Tóm lại, doanh nghiệp chỉ quản trị tài chính tốt khi 3 vai trò này tách bạch, phối hợp nhịp nhàng và được hỗ trợ bởi hệ thống dữ liệu & kiểm soát tự động.

Chứng từ nào bắt buộc để ghi nhận và đối chiếu công nợ đúng?

Để ghi nhận và đối chiếu công nợ đúng – đủ – kiểm soát được rủi ro, kế toán không thể chỉ dựa vào hóa đơn. Công nợ đúng phải bám vào bộ chứng từ tối thiểu nhằm xác minh nghĩa vụ phát sinh, thời điểm ghi nhận và dòng tiền thực tế, đồng thời truy vết sai lệch khi đối soát.

Dưới đây là checklist chứng từ bắt buộc theo AR/AP, viết theo hướng thực dụng cho vận hành và kiểm soát.

Checklist chứng từ AR – Phải thu khách hàng

- Hợp đồng / PO bán: Xác định điều khoản giá, số lượng, thời hạn thanh toán.

- Hóa đơn bán hàng: Căn cứ ghi nhận doanh thu và công nợ phải thu.

- Biên bản giao hàng / nghiệm thu dịch vụ: Chứng minh nghĩa vụ đã hoàn thành.

- Xác nhận công nợ / Statement of Account: Đối chiếu số dư AR giữa hai bên.

- Chứng từ thu tiền (UNC, sao kê ngân hàng, phiếu thu): Căn cứ cấn trừ công nợ.

- Không có nghiệm thu/giao hàng → AR có thể là “nợ ảo”

Checklist chứng từ AP – Phải trả nhà cung cấp

- PO mua / Hợp đồng mua: Căn cứ pháp lý cho nghĩa vụ chi.

- GR / Biên bản nghiệm thu / Nhập kho – xuất kho: Xác nhận đã nhận hàng/dịch vụ.

- Hóa đơn nhà cung cấp: Căn cứ ghi nhận chi phí và AP.

- Đề nghị thanh toán: Kiểm soát nội bộ trước khi chi.

- Chứng từ chi tiền (UNC, sao kê ngân hàng): Xác nhận đã thanh toán.

- Biên bản đối chiếu công nợ NCC (định kỳ): Truy vết sai lệch, tránh tồn AP ảo.

Tóm lại, công nợ muốn đúng phải dựa trên chứng từ, chứng từ muốn an toàn phải đủ và đối soát được.

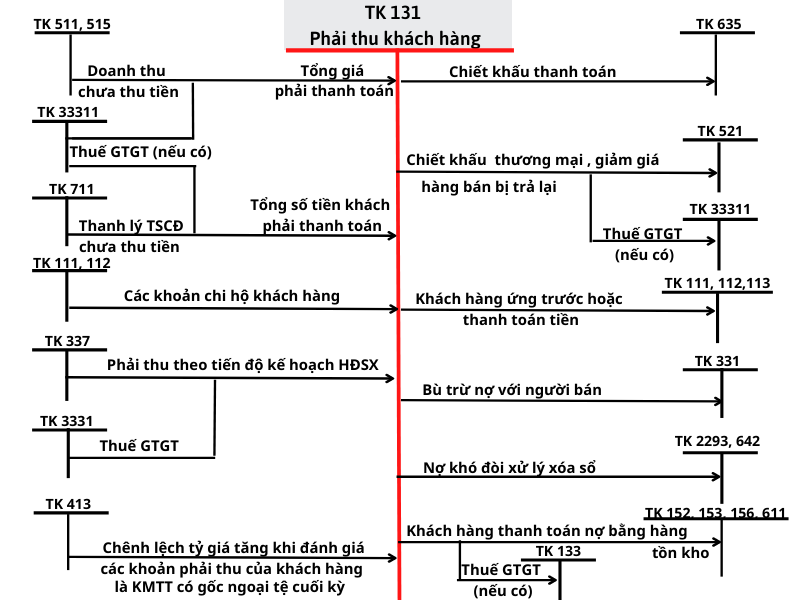

Kế toán công nợ gắn với những tài khoản nào (131, 331, 141, 138, 338, 136) và khi nào liên quan 2293?

Kế toán công nợ chủ yếu theo dõi TK 131 (phải thu) and TK 331 (phải trả), đồng thời liên quan các khoản tạm ứng, phải thu/phải trả khác (141, 138, 338, 136). Khi rủi ro thu hồi tăng, cần xem xét dự phòng phải thu khó đòi (2293).

| Account | Type | Liên quan AR/AP | Ghi chú / Ví dụ |

| 131 – Phải thu khách hàng | AR | AR | Công nợ bán hàng chưa thu. Ví dụ: xuất hóa đơn bán, chưa thu tiền. |

| 141 – Tạm ứng cho người mua / khách hàng | Advance | AR (tạm ứng) | Khách ứng trước, chưa có hóa đơn bán. Khi xuất hóa đơn, bù trừ vào 131. |

| 136 – Phải thu khác | AR | AR | Công nợ ngoài bán hàng: ứng trước nhân viên, cho vay nội bộ, phải thu khác. |

| 331 – Phải trả người bán / nhà cung cấp | AP | AP | Công nợ mua hàng chưa thanh toán. Ví dụ: nhận hóa đơn nhà cung cấp, chưa chi. |

| 338 – Phải trả khác | AP | AP | Nợ ngoài mua hàng: phải trả bảo hiểm, thuế, nội bộ. |

| 3388 – Tạm ứng nhận từ người bán | AP tạm ứng | AP (tạm ứng) | Đã nhận tạm ứng từ NCC, chưa thanh toán thực tế hóa đơn. |

| 138 – Công nợ nội bộ / công ty con | AR/AP nội bộ | AR/AP | Khi công nợ phát sinh giữa các công ty / chi nhánh cùng tập đoàn. |

| 2293 – Quỹ dự phòng phải thu khó đòi | Dự phòng | Không phải AR gốc | Khi AR (131, 136) có nguy cơ không thu được → lập dự phòng. |

Khi nào liên quan đến 2293 – dự phòng phải thu khó đòi

2293 chỉ áp dụng khi phải lập dự phòng AR rủi ro.

- Chỉ liên quan công nợ phải thu (AR), không áp dụng cho AP.

- Khi khách hàng hoặc bên nhận tiền có rủi ro mất khả năng thanh toán:

- AR quá hạn > 90–180 ngày

- Khách nợ có vấn đề tài chính / phá sản

- Kế toán lập dự phòng: ghi Nợ chi phí dự phòng / Có 2293

- Khi thu hồi được tiền → giảm dự phòng: Nợ 2293 / Có 131 hoặc 136

Tóm lại, việc gắn đúng công nợ với tài khoản không chỉ giúp báo cáo đúng, but also theo dõi dòng tiền và rủi ro hiệu quả.

Quy trình kế toán công nợ phải thu (AR) từ ghi nhận đến thu hồi nợ diễn ra theo những bước nào?

Quy trình công nợ phải thu bắt đầu từ ghi nhận doanh thu–hóa đơn theo điều khoản thanh toán, theo dõi số dư theo khách hàng, đối chiếu định kỳ, phân tích tuổi nợ và triển khai nhắc nợ/thu hồi theo kịch bản, kết thúc bằng đối chiếu thu tiền và khóa công nợ

Dưới đây là quy trình kế toán công nợ phải thu (AR – Accounts Receivable) từ ghi nhận đến thu hồi nợ theo chuẩn vận hành doanh nghiệp hiện đại, viết theo góc nhìn CFO & kiểm soát dòng tiền.

1. Giai đoạn 1 – Phát sinh nghĩa vụ phải thu (Recognition)

Mục tiêu: xác định đúng số AR, cơ sở pháp lý rõ ràng, không ghi nợ ảo.

Các bước:

- Hợp đồng / đơn hàng bán (PO/Contract)

- Xác định số lượng, giá, điều khoản thanh toán.

- Cơ sở pháp lý để ghi nhận AR.

- Xuất hóa đơn bán hàng (Invoice)

- Ghi nhận nợ 131 hoặc 136 / 141 (nếu tạm ứng).

- Căn cứ để hạch toán doanh thu.

- Biên bản giao hàng / nghiệm thu dịch vụ (GR/Acceptance)

- Xác nhận nghĩa vụ đã hoàn thành → AR hợp lệ.

Ghi chú CFO:

- Nếu bỏ qua bước nghiệm thu, AR có thể là nợ ảo → DSO bị “ảo hóa”.

2. Giai đoạn 2 – Theo dõi và đối chiếu (Monitoring & Reconciliation)

Mục tiêu: đảm bảo số liệu AR luôn chính xác, phát hiện sai lệch sớm.

Các bước:

- Theo dõi aging AR

- Phân loại theo ngày quá hạn: 0–30, 31–60, 61–90, >90.

- Đối chiếu công nợ khách hàng (Statement of Account)

- Gửi / nhận xác nhận công nợ định kỳ (thường hàng tháng).

- So sánh số liệu giữa khách hàng và kế toán nội bộ.

- Error handling

- Kiểm tra hóa đơn, chứng từ, điều chỉnh AR nếu có lỗi ghi nhận.

CFO chú ý:

- AR đúng → dự báo dòng tiền chính xác

- AR lệch → nguy cơ DSO tăng, Free Cash Flow bị ảnh hưởng.

3. Giai đoạn 3 – Nhắc nợ và thu hồi (Collection)

Mục tiêu: tiền thực tế vào công ty đúng kỳ hạn, giảm rủi ro nợ quá hạn.

Các bước:

- Nhắc nợ định kỳ

- Email, gọi điện, CRM tích hợp báo cáo AR.

- Ưu tiên khách hàng theo nguy cơ thanh toán / quy mô nợ.

- Đàm phán & điều chỉnh nếu cần

- Gia hạn thanh toán, giảm giá, cấn trừ tạm ứng.

- Thu tiền thực tế

- Chuyển khoản ngân hàng, UNC, tiền mặt.

- Ghi nhận giảm 131 / 136 / 141, tăng tiền mặt / tiền gửi ngân hàng.

4. Giai đoạn 4 – Đánh giá rủi ro và lập dự phòng

Mục tiêu: AR có khả năng mất → ghi nhận dự phòng, phản ánh đúng lợi nhuận.

Các bước:

- Xác định nợ khó đòi

- Quá hạn > 90–180 ngày, khách hàng gặp khó khăn tài chính.

- Lập dự phòng nợ khó đòi

- Nợ chi phí dự phòng / Có 2293.

- Thu hồi được → điều chỉnh dự phòng

- Nợ 2293 / Có 131 (hoặc 136).

5. Giai đoạn 5 – Báo cáo & phân tích

- Tổng hợp báo cáo AR / aging report / DSO.

- Phân tích AR theo khách hàng, theo nhóm ngành, theo kỳ hạn.

- Phát hiện sớm khách hàng rủi ro, đề xuất kế hoạch thu hồi hoặc cấn trừ.

CFO KPI trọng yếu:

- DSO (Days Sales Outstanding)

- Tỷ lệ nợ quá hạn / tổng AR

- Tỷ lệ AR được thu đúng hạn (%)

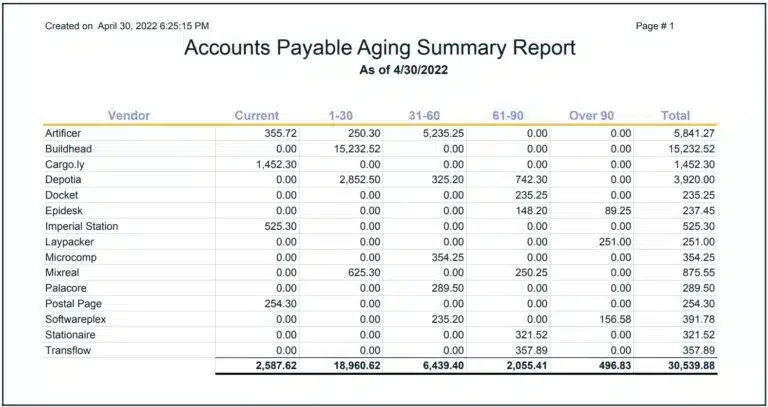

Báo cáo tuổi nợ (Aging) là gì và cách đọc Aging để ra quyết định thu hồi?

Bên cạnh kế toán công nợ là gì, báo cáo tuổi nợ cũng là khái niệm cần chú trọng. Báo cáo tuổi nợ (Aging) phân loại công nợ theo số ngày đến hạn/quá hạn, giúp doanh nghiệp ưu tiên thu hồi, phát hiện khách hàng rủi ro và dự báo dòng tiền. Giá trị của Aging nằm ở hành động: phân tuyến nhắc nợ, xử lý tranh chấp và kiểm soát hạn mức tín dụng.

Mục tiêu của báo cáo tuổi nợ (Aging Report) là hiển thị tình trạng công nợ khách hàng, giúp CFO & kế toán quyết định ưu tiên thu hồi, đánh giá rủi ro dòng tiền và lập dự phòng nợ khó đòi.

Cách đọc AR Aging để ra quyết định thu hồi

2.1 Xác định khách hàng rủi ro

- So sánh tổng nợ >90 ngày so với tổng AR

- Nếu tỷ lệ >10–15% → cảnh báo rủi ro dòng tiền

2.2 Ưu tiên nhắc nợ & thu hồi

- Nợ >30–60 ngày: gọi điện / gửi email nhắc nợ

- Nợ >90 ngày: cần tham gia quản lý cấp cao, đàm phán hoặc cấn trừ tạm ứng

2.3 Phân tích lịch sử thanh toán

- Khách thanh toán muộn liên tục → điều chỉnh điều khoản thanh toán

- Khách thanh toán đúng → có thể mở rộng tín dụng

2.4 Quyết định lập dự phòng nợ khó đòi

- AR quá hạn lâu hoặc khách có rủi ro tài chính → lập dự phòng 2293

- Giảm rủi ro báo cáo lợi nhuận ảo

2.5 Phân nhóm AR cho CFO

- AR dễ thu: 0–30 ngày, thu đúng hạn

- AR cần theo dõi: 31–60 ngày, nhắc nợ

- AR rủi ro: >90 ngày, lập dự phòng & báo cáo cảnh báo

DSO (Days Sales Outstanding) là gì và cách giảm DSO mà không ảnh hưởng quan hệ khách hàng?

DSO là số ngày bình quân doanh nghiệp thu tiền sau khi ghi nhận doanh thu; DSO càng cao thì tiền về càng chậm, rủi ro nợ quá hạn càng lớn. Giảm DSO bền vững cần kỷ luật điều khoản, dữ liệu đối chiếu chuẩn và quy trình nhắc nợ theo kịch bản.

To giảm DSO (Days Sales Outstanding) bền vững mà không làm xấu quan hệ khách hàng, CFO và kế toán nên tập trung vào kỷ luật quy trình, dữ liệu chính xác và nhắc nợ có kịch bản. Cụ thể:

- Rõ ràng điều khoản thanh toán từ đầu

- Thỏa thuận điều khoản số ngày thanh toán, phương thức, hạn mức tín dụng ngay khi ký hợp đồng.

- Ghi trong PO / hợp đồng và gửi lại khách hàng để tránh tranh cãi sau này.

- Gắn AR với chứng từ và dữ liệu chuẩn

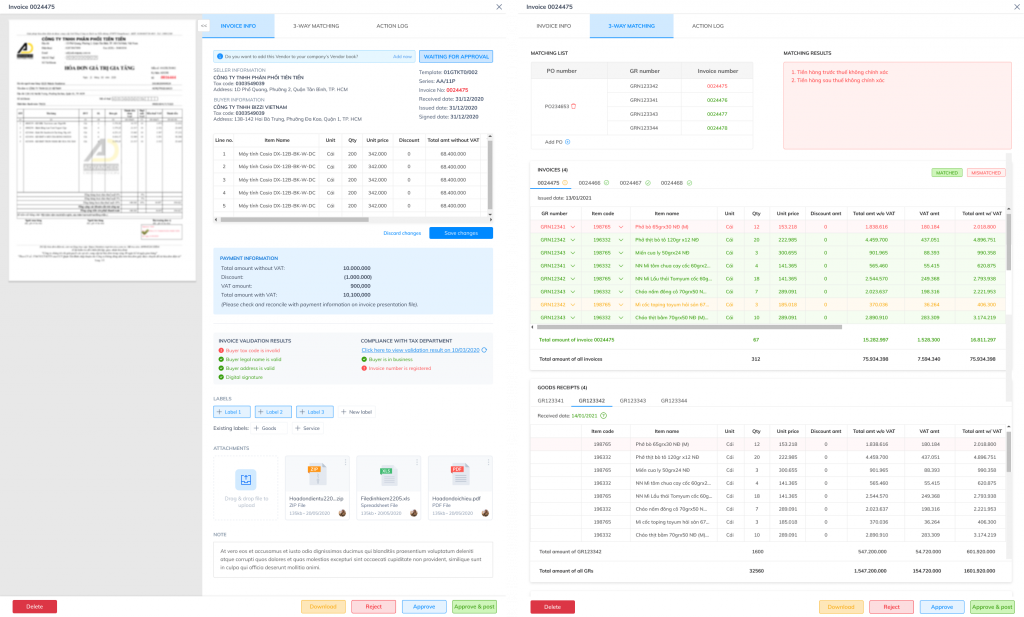

- 3-way matching (PO – GR – Invoice) giúp giảm tranh chấp hóa đơn.

- Ensure hóa đơn, nghiệm thu, và chứng từ liên quan khớp trước khi gửi khách hàng.

- Nhắc nợ theo kịch bản, không gây áp lực

- Nhắc nợ định kỳ dựa trên ngày quá hạn: 0–30, 31–60, >60.

- Content thân thiện, chuyên nghiệp, tránh nhắc kiểu áp lực.

- Kết hợp email + gọi điện + CRM automation để khách nhận thông báo sớm.

- Phân nhóm khách hàng theo rủi ro

- Group trung thành, thanh toán đúng hạn → có thể mở rộng hạn mức tín dụng, khuyến khích mua nhiều hơn.

- Group thanh toán chậm hoặc rủi ro → nhắc nợ sớm, hạn chế bán mới nếu chưa thu tiền.

- Khuyến khích thanh toán nhanh

- Apply chiết khấu thanh toán sớm (early payment discount).

- Provide cổng thanh toán thuận tiện: chuyển khoản, online payment, tự động hóa.

- Giám sát DSO và điều chỉnh kịp thời

- Monitor DSO gần real-time qua ERP / Bizzi.

- Can thiệp trước khi nợ quá hạn, thay vì đợi cuối kỳ mới nhắc nợ.

Quy trình kế toán công nợ phải trả (AP) từ tiếp nhận hóa đơn đến thanh toán an toàn gồm những điểm kiểm soát nào?

Quy trình công nợ phải trả bắt đầu từ tiếp nhận hóa đơn và chứng từ mua hàng, đối chiếu với đơn đặt hàng và xác nhận nhận hàng/dịch vụ, xử lý ngoại lệ, trình phê duyệt thanh toán theo hạn mức, thực hiện chi tiền và đối chiếu sao kê để đóng công nợ đúng và tránh thất thoát.

Dưới đây là quy trình kế toán công nợ phải trả (AP) từ tiếp nhận hóa đơn đến thanh toán, tập trung vào các điểm kiểm soát nội bộ quan trọng để đảm bảo an toàn, chính xác và tuân thủ:

1. Tiếp nhận hóa đơn (Invoice Receipt)

Target: xác nhận hóa đơn hợp lệ trước khi ghi nhận AP.

Điểm kiểm soát:

- Check nhà cung cấp đã đăng ký MST, hợp lệ.

- Compare PO – GR – Invoice (3-way matching):

- PO: có đặt hàng đúng số lượng, giá.

- GR / Biên bản nghiệm thu: đã nhận hàng/dịch vụ.

- Invoice: số liệu khớp với PO và GR.

- Note AP chỉ khi 3-way khớp, tránh ghi sai chi phí.

2. Phê duyệt thanh toán (Approval)

Target: đảm bảo tiền ra đúng, tuân thủ ngân sách và hạn mức.

Điểm kiểm soát:

- Check budget envelope → chi vượt ngân sách phải có lý do và phê duyệt thêm.

- Check người duyệt đúng thẩm quyền as prescribed.

- Dùng workflow phê duyệt điện tử (ERP/Bizzi) → không thanh toán ngoài luồng.

3. Thực hiện thanh toán (Payment Execution)

Target: đảm bảo tiền ra an toàn, đúng người, đúng số.

Điểm kiểm soát:

- Thanh toán qua kênh ngân hàng chính thức, tránh tiền mặt khi không cần thiết.

- So sánh số liệu AP vs Payment trước khi duyệt.

- Lưu trữ chứng từ thanh toán (UNC, sao kê) → audit trail.

4. Theo dõi và đối chiếu (Monitoring & Reconciliation)

Target: phát hiện sai lệch, AP treo, hoặc chi trùng.

Điểm kiểm soát:

- Compare AP tổng hợp vs báo cáo nhà cung cấp định kỳ.

- Check tạm ứng NCC / thanh toán trước hóa đơn.

- Warning invoice chưa thanh toán quá hạn.

5. Báo cáo và phân tích (Reporting & KPI)

Target: hỗ trợ CFO quản lý dòng tiền ra, DPO, rủi ro thanh toán.

KPI quan trọng:

- DPO (Days Payable Outstanding): số ngày trung bình thanh toán NCC

- Invoice exception rate: tỷ lệ hóa đơn sai lệch

- AP aging: phát hiện AP quá hạn, AP treo

6. Điểm lưu ý quan trọng cho kiểm soát

- 3-way matching is mandatory.: ngăn chi sai, gian lận nội bộ.

- Budget envelope + approval workflow: kiểm soát chi vượt.

- Audit trail chứng từ: đáp ứng kiểm toán và tuân thủ pháp luật.

- Tự động hóa (Bizzi / ERP): giảm sai sót, cảnh báo sớm AP quá hạn.

3-way matching (PO–GR–Invoice) là gì và giúp giảm rủi ro thanh toán sai trong AP như thế nào?

3-way matching là đối chiếu Purchase Order (PO), xác nhận nhận hàng/dịch vụ (GR) and hóa đơn (Invoice) trước khi thanh toán. Khi ba dữ liệu khớp nhau, rủi ro trả sai số lượng/đơn giá/đối tượng giảm mạnh và tạo truy vết rõ ràng cho kiểm soát nội bộ.

Thành phần 3-way matching

3-way matching (PO–GR–Invoice) To be quy trình kiểm soát AP cốt lõi nhằm đảm bảo doanh nghiệp chỉ thanh toán cho các khoản mua hàng/dịch vụ đã thực sự phát sinh, đúng số lượng và giá trị.

| Ingredient | Role |

| PO (Purchase Order) | Confirm nghĩa vụ mua hàng: số lượng, giá, điều khoản thanh toán. |

| GR / Biên bản nghiệm thu (Goods Receipt / Service Acceptance) | Confirm hàng/dịch vụ đã được nhận, số lượng và chất lượng phù hợp. |

| Invoice (Hóa đơn nhà cung cấp) | Request thanh toán của NCC dựa trên hàng đã giao / dịch vụ đã nghiệm thu. |

Lợi ích giảm rủi ro thanh toán của 3-way matching

Mọi khoản thanh toán AP chỉ diễn ra khi PO khớp GR khớp Invoice, giúp giảm sai sót, gian lận, và bảo vệ dòng tiền công ty.

- Ngăn thanh toán sai / chi trùng

- Không ghi AP nếu hóa đơn vượt số lượng PO hoặc chưa nhận hàng.

- Giảm gian lận nội bộ

- Nhân viên không thể tạo thanh toán khống nếu không có PO + GR.

- Improve cash flow

- Chỉ chi đúng khi nghĩa vụ thực sự phát sinh → DPO chính xác, dự báo dòng tiền tin cậy.

- Hỗ trợ audit và compliance

- Mọi thanh toán đều có dấu vết kiểm soát → minh bạch, đáp ứng kiểm toán.

Quy trình phê duyệt thanh toán đa cấp (Approval Workflow) nên thiết kế thế nào để tối ưu dòng tiền?

Approval workflow là cơ chế phân quyền và phê duyệt theo hạn mức để đảm bảo khoản chi phù hợp ngân sách, đúng điều khoản và có đủ bằng chứng trước khi thanh toán. Thiết kế tốt giúp giảm rủi ro gian lận, giảm thời gian xử lý và tối ưu lịch trả tiền theo dòng tiền.

Dưới đây là khung thiết kế thực tế, phù hợp với góc nhìn Finance / CFO / AP hiện đại:

Thiết kế Approval Workflow theo 4 lớp kiểm soát

Lớp 1 – Kiểm soát tự động (Automation First)

Không nên dùng con người cho việc máy làm tốt hơn

Apply:

- 3-way matching (PO – GR – Invoice)

- Check:

- Unit price

- Quantity

- Tax rate

- Thông tin NCC

- Điều khoản thanh toán

- Invoice “sạch” → auto-pass sang bước tiếp theo

- Invoice lệch → vào exception flow

Giảm 30–50% invoice phải trình ký thủ công → rút ngắn lead time thanh toán

Lớp 2 – Phê duyệt theo NGƯỠNG TIỀN (Threshold-based)

Không phê duyệt theo “chức danh”, mà theo giá trị & mức độ rủi ro

For example:

| Invoice value | Luồng đề xuất |

| < 20 triệu | AP Manager |

| 20–100 triệu | Finance Manager |

| > 100 triệu | CFO / Director |

- Hóa đơn nhỏ, lặp lại nhiều → đi nhanh

- Hóa đơn lớn → xét kỹ, nhưng có SLA rõ ràng

Lớp 3 – Phê duyệt theo LOẠI CHI PHÍ

Không phải chi phí nào cũng cần số cấp như nhau. Mục tiêu của lớp 3 là không để chi phí “bất thường” đi chung luồng với chi phí thường xuyên

| Cost Type | Gợi ý workflow |

| Chi phí vận hành định kỳ (thuê, logistics) | 1–2 cấp |

| Chi phí marketing / booking KOL | Thêm Brand / Marketing Head |

| CAPEX | Finance + CFO |

| Thanh toán ngoài PO | Bắt buộc thêm cấp kiểm soát |

Lớp 4 – Kiểm soát THỜI ĐIỂM thanh toán (Payment Timing Control)

Đây là phần tối ưu cash flow hay bị bỏ quên nhất.

Apply:

- Phê duyệt tách biệt:

- Approve invoice

- Approve payment date

For example:

- Invoice hợp lệ → duyệt

- Nhưng đẩy lịch trả đúng hạn (D–1 hoặc D0) thay vì trả ngay

CFO nên chỉ can thiệp payment run, không sa vào từng invoice nhỏ.

Approval Workflow tốt không làm tiền đi nhanh hơn, mà giúp tiền đi “đúng lúc”. Nếu doanh nghiệp gặp các dấu hiệu sau, workflow đang phản tác dụng:

- DSO/DPO biến động bất thường

- CFO phải ký quá nhiều hóa đơn nhỏ

- Invoice hợp lệ nhưng vẫn trả sớm

- NCC than chậm, nhưng tiền lại ra sớm cho NCC khác

Đối chiếu công nợ là gì và khi lệch công nợ thì truy nguyên nguyên nhân theo thứ tự nào?

Đối chiếu công nợ là hoạt động so khớp số dư và phát sinh công nợ giữa doanh nghiệp với khách hàng/nhà cung cấp và giữa các bộ phận nội bộ. Khi lệch, cần truy nguyên theo thứ tự: chứng từ → thời điểm ghi nhận → điều khoản → thanh toán để xử lý đúng gốc.

1. Đối chiếu công nợ là gì? Có mấy loại đối chiếu công nợ?

Đối chiếu công nợ là quá trình so sánh – xác nhận số dư công nợ giữa:

- Sổ sách nội bộ doanh nghiệp

vs - Bên đối tác (khách hàng / nhà cung cấp)

Target:

- Đảm bảo số liệu kế toán đúng – đủ – nhất quán

- Phát hiện sai lệch, thanh toán thiếu/thừa, hạch toán nhầm

- Tránh rủi ro:

- Trả tiền 2 lần

- Bị đòi tiền không đúng

- Treo công nợ ảo → sai dòng tiền & BCTC

Có 2 loại đối chiếu công nợ cơ bản, dưới đây là so sánh:

| Criteria | Đối chiếu nội bộ | Đối chiếu với đối tác |

| Target | Phát hiện & sửa sai | Xác nhận số dư |

| Scope | Sale – Mua – Kho – KT – NH | DN ↔ KH/NCC |

| Frequency | Hàng ngày / tuần / tháng | Month / Quarter / Year |

| Role | Ngăn lệch công nợ | Chốt công nợ |

| Legality | Nội bộ | High |

Khi lệch công nợ – truy nguyên nguyên nhân theo THỨ TỰ NÀO?

Đây là phần quan trọng nhất. Nguyên tắc: đi từ dữ liệu “khách quan – gốc” → đến “xử lý nội bộ”

Bước 1 – Kiểm tra SỐ DƯ ĐẦU KỲ

Câu hỏi cần trả lời:

- Có chuyển số dư từ kỳ trước đúng không?

- Có công nợ treo lâu chưa xử lý?

Rất nhiều case lệch không phải phát sinh mới, mà do sai từ kỳ trước.

Bước 2 – Đối chiếu CHỨNG TỪ GỐC

Tùy AR hay AP:

AR (phải thu):

- Sales invoice

- Phiếu thu

- Bank statement

AP (phải trả):

- Invoice NCC

- PO

- GR / biên bản nghiệm thu

Nếu thiếu chứng từ → khoanh vùng ngay.

Bước 3 – Kiểm tra HẠCH TOÁN

Soát:

- Ghi nhận thiếu / thừa

- Nhầm tài khoản

- Nhầm kỳ kế toán

- Nhầm đối tượng công nợ

Ví dụ phổ biến:

- NCC A nhưng hạch toán sang NCC B

- Thanh toán rồi nhưng chưa hạch toán giảm công nợ

Bước 4 – Kiểm tra THANH TOÁN

So:

- Ngày thanh toán

- Amount

- Nội dung chuyển khoản

- Phí ngân hàng (ai chịu?)

Lỗi hay gặp:

- Trừ phí ngân hàng nhưng NCC không trừ

- Thanh toán gộp nhiều hóa đơn nhưng hạch toán 1 invoice

Bước 5 – Kiểm tra CÁC KHOẢN ĐIỀU CHỈNH

Include:

- Chiết khấu thương mại

- Trả hàng / giảm giá

- Bù trừ công nợ

- Điều chỉnh tỷ giá (ngoại tệ)

Đây là nhóm dễ mỗi bên hiểu một kiểu.

Bước 6 – Đối chiếu BIÊN BẢN VÀ XÁC NHẬN

- Lập biên bản đối chiếu

- Hai bên ký xác nhận

- Please specify:

- Số chênh lệch

- Reason

- Hướng xử lý & thời hạn

Nợ quá hạn ảnh hưởng chi phí vốn (Cost of Capital) và lợi nhuận ròng như thế nào?

Nợ quá hạn không chỉ làm chậm dòng tiền mà còn làm tăng nhu cầu vốn lưu động, khiến doanh nghiệp phải dùng vốn vay hoặc bỏ lỡ cơ hội đầu tư, từ đó tăng chi phí vốn và bào mòn lợi nhuận ròng. Quản trị công nợ tốt là cách “giải phóng tiền mặt”.

Dưới góc nhìn CFO / Corporate Finance, nợ quá hạn (overdue receivables) không chỉ là vấn đề thu hồi tiền, mà tác động trực tiếp đến Cost of Capital (WACC) và lợi nhuận ròng – dù trên P&L nhiều khi chưa thấy ngay.

1. Nợ quá hạn làm TĂNG chi phí vốn như thế nào?

1.1. Tăng nhu cầu vốn lưu động → tăng chi phí nợ (Cost of Debt)

Khi khách hàng trả chậm:

- Tiền bị kẹt ở AR

- DN vẫn phải trả: Lương, NCC, Thuế, Chi phí vận hành

Doanh nghiệp buộc:

- Short term loan

- Overdraft

- Dùng factoring / chiết khấu hóa đơn

Chi phí lãi vay tăng trực tiếp

Simple example:

- AR quá hạn 20 tỷ

- Vay ngắn hạn bù dòng tiền lãi 10%/năm

Chi phí vốn phát sinh ~2 tỷ/năm

1.2. Làm xấu hồ sơ tín dụng → tăng lãi suất vay

- DSO cao

- Tỷ lệ nợ quá hạn > X%

- Cash Conversion Cycle kéo dài

Ngân hàng đánh giá:

- Rủi ro thanh khoản cao

- Quản trị công nợ yếu

Businesses:

- Bị tăng lãi suất

- Giảm hạn mức tín dụng

- Tăng yêu cầu tài sản đảm bảo

1.3. Tăng rủi ro vốn chủ (Cost of Equity)

Nhà đầu tư nhìn thấy:

- Dòng tiền không ổn định

- Lợi nhuận kế toán ≠ tiền thật

Kỳ vọng:

- Tỷ suất sinh lời cao hơn

- Chiết khấu mạnh hơn

2. Nợ quá hạn ăn mòn lợi nhuận ròng như thế nào?

2.1. Phát sinh chi phí tài chính

- Interest

- Phí thấu chi

- Phí factoring

Giảm lợi nhuận trước thuế

2.2. Phải trích lập dự phòng phải thu khó đòi

Theo chuẩn mực kế toán:

- Nợ quá hạn lâu → tăng xác suất mất vốn

- Phải trích lập dự phòng

Đây là “cú đánh thẳng” vào P&L. Chi phí tăng – lợi nhuận ròng giảm

2.3. Tăng chi phí quản lý & thu hồi

- Nhân sự thu hồi nợ

- Pháp lý

- Tranh chấp

2.4. Mất cơ hội sinh lời (Opportunity Cost)

Tiền bị treo ở AR, Lợi nhuận tiềm năng bị bỏ lỡ:

-

- Không đầu tư marketing

- Không mở rộng sản xuất

- Không tận dụng chiết khấu NCC

Trích lập dự phòng nợ phải thu khó đòi (TK 2293) liên quan gì đến kế toán công nợ và quản trị rủi ro?

Dự phòng phải thu khó đòi (TK 2293) phản ánh rủi ro không thu hồi được các khoản phải thu và giúp doanh nghiệp trình bày BCTC thận trọng hơn. Kế toán công nợ cần theo dõi tuổi nợ, tranh chấp và bằng chứng thu hồi để hỗ trợ đánh giá rủi ro và kiểm soát tổn thất.

Vai trò chính:

- Attach chất lượng công nợ with chất lượng lợi nhuận

- Biến rủi ro tiềm ẩn thành con số quản trị được

- Là cầu nối giữa:

- AR (kế toán công nợ)

- Risk management

- BCTC trung thực

TK 2293 liên quan gì đến kế toán công nợ?

2293 là kết quả cuối cùng của quá trình đánh giá rủi ro công nợ, không phải bút toán độc lập.

- Kế toán công nợ là “nguồn dữ liệu đầu vào”

Không có AR tốt → không có 2293 đúng. Kế toán công nợ chịu trách nhiệm:

- Theo dõi chi tiết từng khách hàng / hóa đơn

- Cập nhật: Ngày đến hạn, Thanh toán thực tế, Trạng thái tranh chấp

- Lập aging report chính xác

TK 2293 không thể tính bằng cảm tính, mà phụ thuộc 100% vào chất lượng dữ liệu công nợ.

- Aging + lịch sử thanh toán + tranh chấp = phân loại rủi ro

Đây là trục chính của quản trị rủi ro công nợ.

(1) Aging – mức độ quá hạn

| Nhóm nợ | Ý nghĩa rủi ro |

| Chưa quá hạn | Low risk |

| 1–30 ngày | Warning |

| 31–60 ngày | Medium risk |

| 61–90 ngày | High risk |

| > 90 ngày | Có khả năng mất vốn |

(2) Lịch sử thanh toán

- Trả đúng hạn nhưng chậm 1–2 lần → rủi ro thấp

- Trễ hạn lặp lại nhiều kỳ → rủi ro hệ thống

- Đã từng xóa nợ / cơ cấu → rủi ro rất cao

Hai khách hàng cùng quá hạn 60 ngày nhưng mức rủi ro có thể khác hoàn toàn.

(3) Tình trạng tranh chấp

- Tranh chấp hợp đồng

- Tranh chấp chất lượng hàng hóa

- Tranh chấp pháp lý

Nợ đang tranh chấp = không thể coi là chắc chắn thu được, dù chưa quá hạn lâu.

TK 2293 trong quản trị rủi ro doanh nghiệp

- Giảm rủi ro lợi nhuận ảo

- Doanh thu ghi nhận đủ

- Nhưng tiền không về

Trích lập 2293 giúp:

- Lợi nhuận phản ánh xác suất thu tiền

- Ban lãnh đạo ra quyết định đúng (mở rộng / thắt chặt tín dụng bán hàng)

- Công cụ cảnh báo sớm rủi ro khách hàng

Monitor:

- Tỷ lệ dự phòng / AR

- Tỷ lệ dự phòng theo nhóm tuổi nợ

Nhìn 2293 tăng là biết:

- Chính sách tín dụng bán hàng có vấn đề

- Sale đang “đẩy số” bằng rủi ro

- Liên hệ trực tiếp đến cost of capital

- Nợ khó đòi ↑ → dòng tiền rủi ro ↑

- Ngân hàng & nhà đầu tư chiết khấu mạnh hơn

2293 gián tiếp ảnh hưởng đến WACC, Giá trị DN

Quản lý công nợ bằng Excel khác gì ERP/Automated Tool về rủi ro, hiệu suất và ROI?

Excel linh hoạt nhưng dễ phát sinh lỗi phiên bản, thiếu phân quyền và audit trail, khó đối soát dữ liệu đa nguồn và tốn thời gian xử lý ngoại lệ. ERP/automated tool giúp chuẩn hóa dữ liệu, tự động đối chiếu, kiểm soát phê duyệt và đo lường KPI công nợ để tối ưu ROI vận hành.

Dưới góc nhìn CFO / Finance Transformation, so sánh quản lý công nợ bằng Excel with ERP / Automated Tool không nên dừng ở “tiện hay không”, mà phải trả lời được 3 câu hỏi cốt lõi: Rủi ro nằm ở đâu? Hiệu suất khác nhau thế nào? Và ROI có thực sự dương không?

- Excel: công cụ ghi nhận & tổng hợp thủ công → phụ thuộc con người

- ERP / Automated Tool: hệ thống kiểm soát & luồng dữ liệu → phụ thuộc quy trình

Vì khác bản chất, nên khác hoàn toàn về rủi ro hệ thống, hiệu suất vận hành và ROI dài hạn. Dưới đây là bảng so sánh dựa trên 5 tiêu chí cốt lõi:

| Criteria | Excel | ERP / Automated |

| Accuracy | Phụ thuộc con người | Rule-based |

| Truy vết | Gần như không | Full Audit Trail |

| Decentralization | Yếu | Chuẩn SoD |

| Processing speed | Chậm, không scale | Nhanh, realtime |

| Integration | Handmade | Automatic |

Tóm lại, Excel tối ưu cho ghi chép. ERP/Automation tối ưu cho kiểm soát. Khi công nợ lớn hơn năng lực kiểm soát của con người, Excel trở thành rủi ro chứ không còn là giải pháp.

Làm sao đưa dữ liệu công nợ Actual vào Forecast dòng tiền theo thời gian thực (góc nhìn FP&A/CFO)?

Rất nhiều doanh nghiệp kế toán công nợ đúng, But forecast dòng tiền vẫn sai. Lý do là vì công nợ phản ánh đã phát sinh, còn dòng tiền phản ánh khi nào tiền thực sự về/đi.

Đưa Actual công nợ vào Forecast theo thời gian thực cần chuẩn hóa dữ liệu AR/AP theo đối tượng và điều khoản, giảm độ trễ đối chiếu, và đồng bộ với mô hình dự báo dòng tiền. Khi dữ liệu cập nhật liên tục, CFO có thể dự đoán thiếu hụt tiền và tối ưu lịch thu–chi sớm hơn.

Vậy, làm sao đưa dữ liệu công nợ Actual vào Forecast dòng tiền theo thời gian thực? Bằng cách chuyển công nợ từ “đã ghi sổ” sang “dòng tiền dự kiến theo thời điểm và xác suất”.

Cụ thể, FP&A không lấy doanh thu hay chi phí để forecast, mà bắt đầu từ Actual AR/AP ở cấp hóa đơn. Mỗi hóa đơn đang mở được gán một ngày dự kiến thu/chi tiền (Expected Cash Date) dựa trên điều khoản thanh toán và hành vi thanh toán thực tế trong quá khứ. Ngày này luôn được cập nhật khi có thay đổi (trễ hạn, tranh chấp, hoãn thanh toán).

Sau đó, mỗi khoản công nợ được gắn xác suất thu hoặc chi, phản ánh mức độ rủi ro (dựa trên aging, lịch sử thanh toán, trạng thái dispute).

Giá trị dòng tiền forecast không còn là “toàn bộ số phải thu/phải trả”, mà là giá trị kỳ vọng.

Khi tất cả các hóa đơn đã có:

– số tiền còn mở

– expected cash date

– xác suất

FP&A chỉ cần xếp chúng lên trục thời gian (tuần/ngày) để thấy ngay:

– dòng tiền nào gần như chắc chắn

– dòng tiền nào rủi ro

– thời điểm thiếu tiền trước khi nó xảy ra

Forecast được cập nhật ngay khi Actual công nợ thay đổi, không cần chờ cuối tháng.

In short, đưa Actual công nợ vào Forecast bằng cách biến mỗi hóa đơn thành một dòng tiền có thời điểm và xác suất, thay vì một con số kế toán tĩnh.

Bảng so sánh nhanh: Excel vs Hệ thống tự động hóa quản trị công nợ

Dưới đây là bảng so sánh nhanh – trình bày gọn, dễ chèn vào bài viết, đúng góc nhìn CFO / quản trị rủi ro & dòng tiền.

| Criteria | Excel | ERP / Automated | Lợi ích quản trị (CFO) |

| Audit trail | Không có hoặc rất hạn chế; khó biết ai sửa, sửa khi nào | Log đầy đủ thao tác, thời điểm, người thực hiện | Giảm rủi ro audit, tăng tính minh bạch & tuân thủ |

| Phân quyền (SoD) | Dễ trùng vai trò; một người có thể sửa – đối chiếu – báo cáo | Phân quyền theo vai trò, tách lập – duyệt – thanh toán | Giảm gian lận, đúng chuẩn kiểm soát nội bộ |

| Đối chiếu 3-way matching | Thủ công, phụ thuộc file & con người | Tự động đối chiếu PO–GR–Invoice theo rule | Ngăn thanh toán sai ngay từ đầu |

| Cycle time xử lý | Chậm, không ổn định; tăng theo khối lượng giao dịch | Nhanh, ổn định; scale theo tự động hóa | Giữ tiền đúng hạn, tối ưu dòng tiền |

| Exception management | Phát hiện muộn, xử lý rời rạc | Tự động phát hiện, phân luồng, theo dõi trạng thái | Giảm nghẽn quy trình, tránh treo thanh toán |

| KPI DSO / Aging | Tính cuối kỳ, dễ lệch | Realtime, drill-down theo hóa đơn | CFO nhìn được rủi ro trước khi phát sinh |

| Tích hợp ngân hàng / ERP | Nhập tay, đối chiếu thủ công | Kết nối trực tiếp, cập nhật tự động | Dữ liệu end-to-end, giảm sai lệch hệ thống |

| Rủi ro trả trùng / trả sai | Cao (trùng file, nhầm phiên bản) | Thấp (rule + kiểm soát hệ thống) | Bảo vệ tiền mặt & lợi nhuận |

Tóm lại, Excel giúp ghi nhận công nợ. Hệ thống tự động hóa giúp kiểm soát rủi ro và dòng tiền. Khi quy mô giao dịch vượt khả năng kiểm soát thủ công, Excel trở thành điểm rủi ro.”

Câu hỏi thường gặp về “kế toán công nợ là gì”

Kế toán công nợ có phải là kế toán nội bộ không?

Có. Kế toán công nợ là một phần của kế toán nội bộ, tập trung quản lý các khoản phải thu (AR) và phải trả (AP) theo từng đối tượng cụ thể (khách hàng, nhà cung cấp).

Nhiệm vụ cốt lõi của kế toán công nợ là theo dõi sổ chi tiết (sub-ledger), thực hiện đối chiếu (reconciliation) và phát hiện sớm rủi ro liên quan đến thanh toán, nợ quá hạn hoặc sai lệch số liệu.

Kế toán công nợ khác gì công nợ phải thu và công nợ phải trả?

Có. Kế toán công nợ là một phần của kế toán nội bộ, tập trung quản lý các khoản phải thu (AR) và phải trả (AP) theo từng đối tượng cụ thể (khách hàng, nhà cung cấp).

Nhiệm vụ cốt lõi của kế toán công nợ là theo dõi sổ chi tiết (sub-ledger), thực hiện đối chiếu (reconciliation) và phát hiện sớm rủi ro liên quan đến thanh toán, nợ quá hạn hoặc sai lệch số liệu.

DSO bao nhiêu là tốt và doanh nghiệp nên theo dõi DSO theo cách nào?

Không có một con số DSO “tốt” cho mọi doanh nghiệp. DSO phụ thuộc vào ngành nghề, mô hình kinh doanh và điều khoản thanh toán.

Quan trọng hơn giá trị tuyệt đối là:

– Theo dõi xu hướng DSO theo thời gian

– Phân rã DSO theo nhóm khách hàng và tuổi nợ (aging buckets)

Cách theo dõi này giúp doanh nghiệp hành động đúng chỗ để giảm DSO, thay vì chỉ nhìn một con số tổng.

3-way matching tự động khác gì đối chiếu thủ công bằng mắt?

3-way matching tự động đối chiếu PO – GR – Invoice dựa trên rule và ngưỡng sai lệch (tolerance), có khả năng:

– Phát hiện sai lệch tức thời

– Ghi nhận audit trail full

– Phân luồng xử lý ngoại lệ (exception management)

Trong khi đó, đối chiếu thủ công bằng mắt phụ thuộc con người, dễ bỏ sót và không có truy vết chuẩn, làm tăng rủi ro thanh toán sai.

Khi lệch công nợ, ưu tiên kiểm tra gì trước để xử lý nhanh?

Để xử lý nhanh và đúng gốc rễ, nên ưu tiên theo thứ tự:

- Chứng từ: thiếu, sai phiên bản, chưa cập nhật

- Thời điểm ghi nhận: lệch kỳ, ghi nhận sớm/muộn

- Điều khoản: chiết khấu, bù trừ, điều chỉnh chưa phản ánh

- Thanh toán: đã trả nhưng chưa hạch toán, hoặc hạch toán trùng

Thứ tự này giúp khoanh vùng root cause nhanh nhất, thay vì dò từng bút toán.

Vì sao cần dự phòng phải thu khó đòi (2293) và dữ liệu nào hỗ trợ đánh giá?

Dự phòng phải thu khó đòi (2293) phản ánh rủi ro thu hồi tiền và giúp BCTC thể hiện lợi nhuận thận trọng, sát thực tế.

Để đánh giá và trích lập đúng, cần dữ liệu:

– Tuổi nợ (aging)

– Tình trạng tranh chấp

– Lịch sử thu hồi

– Hồ sơ bằng chứng đối chiếu và nhắc nợ

2293 không chỉ là bút toán kế toán, mà là kết quả của quản trị rủi ro công nợ.

Doanh nghiệp nên tự động hóa công nợ khi nào để có ROI?

Tự động hóa bắt đầu mang lại ROI rõ rệt khi:

– Số lượng hóa đơn và đối tác tăng nhanh

– Cycle time xử lý dài

– Ngoại lệ (exception) nhiều và lặp lại

– Sai lệch công nợ phát sinh thường xuyên

– Yêu cầu kiểm toán và truy vết ngày càng cao

Khi đó, tự động hóa giúp giảm lỗi, tăng tốc xử lý và cải thiện KPI tài chính.

Bizzi hỗ trợ kế toán công nợ theo lộ trình nào để giảm sai sót và tăng tốc xử lý?

Tự động hóa bắt đầu mang lại ROI rõ rệt khi:

– Số lượng hóa đơn và đối tác tăng nhanh

– Cycle time xử lý dài

– Ngoại lệ (exception) nhiều và lặp lại

– Sai lệch công nợ phát sinh thường xuyên

– Yêu cầu kiểm toán và truy vết ngày càng cao

Khi đó, tự động hóa giúp giảm lỗi, tăng tốc xử lý và cải thiện KPI tài chính.

Kế toán công nợ cần những báo cáo nào để CFO theo dõi hàng tuần/hàng tháng?

Tối thiểu, CFO cần:

– Aging theo khách hàng/nhà cung cấp

– Xu hướng DSO/DPO/CCC

– Danh sách nợ quá hạn trọng yếu

– Báo cáo exception AP

– Cycle time phê duyệt và thanh toán

Những báo cáo này giúp CFO nhìn được rủi ro dòng tiền trước khi thành vấn đề.

Công nợ liên quan gì đến dự báo dòng tiền và Plan vs Actual?

AR/AP quyết định trực tiếp cash-in và cash-out. Khi dữ liệu công nợ actual được cập nhật kịp thời, forecast dòng tiền chính xác hơn và CFO phát hiện lệch Plan vs Actual sớm để điều chỉnh lịch thu–chi, thay vì xử lý bị động.

Conclude

Trên đây là toàn bộ thông tin liên quan đến nội dung kế toán công nợ là gì. Nhìn chung, quản lý công nợ hiệu quả giúp doanh nghiệp:

- Kiểm soát rủi ro thanh toán và nợ quá hạn

- Cải thiện DSO/DPO, tối ưu chu kỳ chuyển đổi tiền mặt (CCC)

- Nâng cao độ chính xác của forecast dòng tiền và Plan vs Actual

- Tạo nền tảng dữ liệu tin cậy cho CFO chủ động điều hành, thay vì xử lý bị động

Để làm được điều đó, doanh nghiệp không thể chỉ dựa vào con người hoặc các bảng tính rời rạc, mà cần một cách tiếp cận tổng thể hơn.

Bizzi không tiếp cận bài toán công nợ như một công cụ đơn lẻ, mà xây dựng hệ sinh thái giải pháp tài chính tích hợp, bao phủ toàn bộ vòng đời công nợ – từ phát sinh, kiểm soát, đối chiếu đến quản trị dòng tiền.

Specifically:

- Tự động hóa hóa đơn và 3-way matching giúp giảm sai lệch ngay từ đầu vào, hạn chế rủi ro thanh toán sai và tạo audit trail minh bạch.

- Quản lý chi phí & workflow phê duyệt giúp kiểm soát ngân sách, điều khoản và thời điểm ghi nhận – những yếu tố ảnh hưởng trực tiếp đến công nợ.

- Quản lý công nợ phải thu (ARM) với nhắc nợ theo kịch bản, theo dõi aging, DSO và lịch sử thu hồi giúp doanh nghiệp chủ động cash-in.

- Dữ liệu tập trung, đồng bộ phục vụ báo cáo quản trị, giúp CFO nhìn thấy bức tranh công nợ – dòng tiền theo thời gian thực, thay vì tổng hợp thủ công cuối kỳ.

Nhờ sự kết nối này, Bizzi không chỉ giúp kế toán “làm nhanh hơn”, mà giúp tài chính vận hành thông minh hơn.

Điểm khác biệt cốt lõi không nằm ở việc doanh nghiệp có sử dụng công nghệ hay không, mà là công nghệ đó có được tích hợp vào quy trình, dữ liệu và mục tiêu quản trị hay không. Để nhận tư vấn giải pháp chuyên biệt dành riêng cho doanh nghiệp của bạn, đăng ký đặt lịch ngay tại đây: https://bizzi.vn/dang-ky-dung-thu/