Chi phí không được trừ khi tính thuế TNDN năm 2025 là các khoản chi thực tế phát sinh nhưng không đáp ứng đủ các điều kiện pháp lý hoặc thuộc danh mục loại trừ theo quy định của Luật Thuế TNDN và các văn bản hướng dẫn mới nhất (như Nghị định 320/2025/NĐ-CP).

Trong bài viết này, Bizzi sẽ đi sâu phân tích các loại chi phí bị loại trừ, cách hạch toán và xử lý chi phí theo đúng quy định Thuế hiện hành.

Chi phí không được trừ khi tính thuế TNDN là gì? Vì sao kế toán cần nắm cực rõ?

Chi phí không được trừ khi tính thuế TNDN là những khoản chi có phát sinh thực tế nhưng không đáp ứng điều kiện theo Luật Thuế TNDN, nên không được đưa vào chi phí hợp lý để xác định thu nhập chịu thuế.

Nói đơn giản: Có chi – nhưng thuế không chấp nhận.

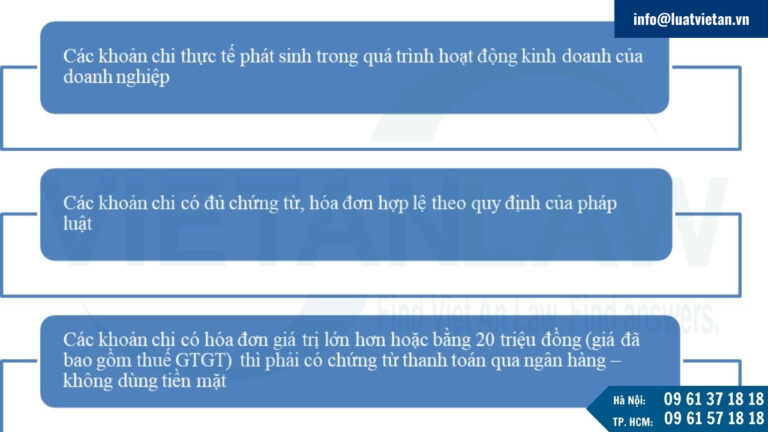

Điều kiện để chi phí được trừ khi tính thuế TNDN

Theo quy định hiện hành, một khoản chi chỉ được trừ nếu đồng thời đáp ứng 3 điều kiện:

- Phát sinh thực tế, liên quan đến hoạt động sản xuất – kinh doanh

- Có đầy đủ hóa đơn, chứng từ hợp pháp

- Thanh toán không dùng tiền mặt đối với hóa đơn từ 20 triệu đồng trở lên

Nếu thiếu 1 trong 3 điều kiện trên thì chi phí không được trừ

Vì sao kế toán cần nắm cực rõ chi phí không được trừ?

Kế toán là người ký hồ sơ, cũng là người giải trình với cơ quan thuế. Nếu kế toán không nắm rõ thì sẽ chịu trách nhiệm lớn nhất khi có rủi ro. Khi kế toán hiểu được bản chất chi phí không được trừ khi tính thuế TNDN thì sẽ:

Tránh bị truy thu – phạt – tính lãi chậm nộp

Khi quyết toán thuế, cơ quan thuế sẽ:

- Loại chi phí không được trừ

- Tăng thu nhập chịu thuế

- Truy thu thuế TNDN + phạt + tiền chậm nộp

Một sai sót nhỏ có thể khiến doanh nghiệp mất hàng trăm triệu – hàng tỷ đồng

Tránh “lãi giả – lỗ thật”

Doanh nghiệp không dự trù được dòng tiền nộp thuế, gây sốc tài chính cuối năm.

- Sổ kế toán: có chi phí → tưởng lãi thấp

- Sổ thuế: bị loại chi phí → lãi cao bất ngờ

Giảm rủi ro thanh tra – kiểm tra thuế

Chi phí bất thường, hồ sơ yếu, hóa đơn rủi ro là dấu hiệu bị soi đầu tiên khi thanh tra. Kế toán nắm rõ để chủ động loại – điều chỉnh – cảnh báo sớm.

So sánh chi phí được trừ và chi phí không được trừ

- Chi phí được trừ = Có chi + Phục vụ SXKD + Hóa đơn hợp lệ + Thanh toán đúng

- Chi phí không được trừ = Có chi nhưng vi phạm 1 điều kiện hoặc bị luật loại trừ

Dưới đây là bảng so sánh chi tiết:

| Tiêu chí | Chi phí được trừ | Chi phí không được trừ |

| Liên quan SXKD | Có, chứng minh được | Không liên quan hoặc khó chứng minh |

| Chứng từ | Hóa đơn + hợp đồng + chứng từ đầy đủ | Thiếu hóa đơn, hóa đơn không hợp pháp |

| Thanh toán | ≥ 20 triệu phải chuyển khoản / không TM | ≥ 20 triệu nhưng thanh toán tiền mặt |

| Ảnh hưởng thuế TNDN | Làm giảm thu nhập chịu thuế | Bị loại, làm tăng thu nhập chịu thuế |

37 khoản chi phí không được trừ khi tính thuế TNDN

Dưới đây là 37 khoản chi phí không được trừ khi tính thuế TNDN, được chia thành 5 nhóm lớn, kèm đặc điểm nhận diện từng nhóm.

| Nhóm | Bản chất rủi ro |

| Nhóm 1 | Không phục vụ SXKD |

| Nhóm 2 | Sai – thiếu hóa đơn, chứng từ |

| Nhóm 3 | Thanh toán sai quy định |

| Nhóm 4 | Bị khống chế, vượt mức cho phép |

| Nhóm 5 | Bị pháp luật loại trừ hoàn toàn |

NHÓM 1 – Chi phí không phục vụ hoạt động SXKD ( 8 khoản

Đặc điểm của nhóm này là Chi có thật, nhưng không chứng minh được liên quan đến hoạt động kinh doanh chịu thuế. Thuế thường loại vì mang tính cá nhân – phúc lợi quá mức – chi hộ.

Danh sách:

- Chi tiêu cá nhân của chủ DN, lãnh đạo

- Chi cho hoạt động không liên quan ngành nghề đăng ký

- Chi hộ cá nhân nhưng hạch toán vào DN

- Chi phúc lợi cho NLĐ vượt mức 1 tháng lương bình quân/năm

- Chi tài trợ không đúng đối tượng, không đúng hồ sơ

- Chi cho hoạt động nội bộ không phục vụ SXKD

- Chi tiếp khách, quà biếu mang tính cá nhân

- Chi mua sắm tài sản phục vụ mục đích cá nhân

NHÓM 2 – Chi phí sai/thiếu hóa đơn, chứng từ ( 9 khoản)

Đây là nhóm chi phí không được trừ khi tính thuế TNDN nhiều nhất khi thanh tra. Có giao dịch nhưng hồ sơ yếu – hóa đơn rủi ro – không chứng minh được tính thật

Danh sách:

9. Chi không có hóa đơn, chứng từ

10. Hóa đơn không hợp pháp (giả, khống, mua bán hóa đơn)

11. Hóa đơn sai MST, sai tên, sai nội dung

12. Hóa đơn không phản ánh đúng giao dịch thực tế

13. Hóa đơn từ DN bỏ trốn, ngừng hoạt động

14. Hóa đơn từ DN rủi ro cao về thuế

15. Hóa đơn lập sai thời điểm theo quy định

16. Chứng từ nội bộ không đầy đủ (hợp đồng, biên bản…)

17. Chi phí không đủ hồ sơ chứng minh mối liên hệ SXKD

NHÓM 3 – Chi phí thanh toán sai quy định ( 6 khoản)

Đây là nhóm chi phí không được trừ khi tính thuế TNDN có giao dịch đúng và hóa đơn đúng nhưng cách trả tiền sai. Kế toán hay chủ quan vì “đã trả tiền rồi”

Danh sách:

18. Thanh toán tiền mặt cho hóa đơn ≥ 20 triệu

19. Chuyển khoản không đúng đối tượng

20. Thanh toán hộ – mượn tài khoản cá nhân

21. Bù trừ công nợ không đúng quy định

22. Thanh toán không có chứng từ ngân hàng hợp lệ

23. Thanh toán không phù hợp phương thức ghi trên hợp đồng

NHÓM 4 – Chi phí vượt mức, bị khống chế (7 khoản)

Đặc điểm của nhóm này không bị loại toàn bộ, nhưng phần vượt mức sẽ bị loại; rất dễ “lọt” khi quyết toán cuối năm.

Danh sách:

24. Khấu hao TSCĐ vượt mức quy định

25. Khấu hao TSCĐ không đủ điều kiện

26. Chi trích trước không đúng quy định

27. Lãi vay vượt trần cho phép

28. Lãi vay từ đối tượng không đủ điều kiện

29. Chi quảng cáo – tiếp thị vượt mức (nếu có khống chế)

30. Chi phúc lợi vượt mức cho phép

NHÓM 5 – Chi phí bị pháp luật loại trừ hoàn toàn (7khoản)

Đặc điểm của nhóm 5 là dù có hóa đơn. thanh toán đúng vẫn bị loại. Kế toán cần nhận diện sớm để không hạch toán thuế

Danh sách:

31. Tiền phạt vi phạm hành chính

32. Phạt thuế, tiền chậm nộp thuế

33. Khoản chi vi phạm pháp luật

34. Chi bồi thường không theo quy định

35. Chi trích lập quỹ không đúng luật

36. Thuế TNDN đã nộp

37. Các khoản chi bị luật quy định không được trừ khác

Chi phí không có hóa đơn có bao giờ vẫn được trừ không? Những trường hợp ngoại lệ là gì?

Câu trả lời ngắn gọn là: CÓ – nhưng rất ít và kèm điều kiện chặt chẽ. Phần lớn chi phí không có hóa đơn sẽ bị loại, tuy nhiên pháp luật có quy định một số ngoại lệ vẫn được trừ khi tính thuế TNDN nếu doanh nghiệp chuẩn bị đúng hồ sơ thay thế.

Nguyên tắc chung cần nhớ

Chi phí không có hóa đơn GTGT / hóa đơn điện tử:

- Không đồng nghĩa với “tự động bị loại”

- Vẫn có thể được trừ nếu thuộc nhóm ngoại lệ được pháp luật cho phép và có đủ chứng từ thay thế

Các trường hợp NGOẠI LỆ – chi phí không có hóa đơn vẫn được trừ gồm có:

Mua hàng hóa, dịch vụ của cá nhân không kinh doanh

Ví dụ:

- Mua nông sản trực tiếp từ nông dân

- Thu mua phế liệu của cá nhân

- Thu mua thủ công mỹ nghệ, lâm sản, hải sản tự nhiên

Điều kiện bắt buộc:

- Lập Bảng kê thu mua theo mẫu (DN tự lập)

- Có chứng từ chi tiền

- Giá mua phù hợp giá thị trường

- Không được tính thuế GTGT khấu trừ

Được trừ khi tính TNDN nếu hồ sơ đủ

Chi trả cho cá nhân cung cấp dịch vụ không xuất hóa đơn

Ví dụ:

- Thuê lao động thời vụ

- Thuê cá nhân sửa chữa nhỏ, bốc xếp

- Thuê cá nhân vận chuyển không đăng ký kinh doanh

Điều kiện:

- Hợp đồng thuê dịch vụ/cộng tác

- Chứng từ chi tiền

- Khấu trừ thuế TNCN (nếu thuộc diện)

- Có CMND/CCCD của cá nhân

Không có hóa đơn, nhưng vẫn được trừ

Khoản chi theo định mức nội bộ – không phát sinh hóa đơn

Ví dụ:

- Phụ cấp công tác phí

- Khoán chi điện thoại, xăng xe

- Khoán chi ăn ca

Điều kiện:

- Có quy chế tài chính / quy chế chi tiêu nội bộ

- Có quyết định, bảng chấm công, bảng thanh toán

- Chi đúng đối tượng, đúng mức

Không cần hóa đơn → vẫn được trừ

Khoản chi mang tính bắt buộc theo quy định Nhà nước

Ví dụ:

- Trích nộp BHXH, BHYT, BHTN

- Kinh phí công đoàn

Không có hóa đơn → được trừ toàn bộ

Một số khoản chi đặc thù khác

Những khoản này cần hồ sơ pháp lý thay thế đầy đủ

- Chi phí khấu hao TSCĐ (không cần hóa đơn từng kỳ)

- Chi phí phân bổ công cụ dụng cụ

- Chi phí dự phòng theo đúng quy định

- Chi phí trả lương bằng sản phẩm

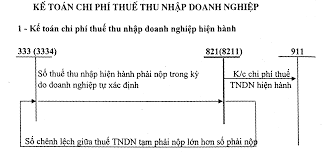

Cách hạch toán và xử lý chi phí không được trừ khi tính thuế TNDN

Chi phí không được trừ không bị xóa khỏi sổ kế toán, mà được cộng lại vào thu nhập chịu thuế tại chỉ tiêu B4 trên tờ khai 03/TNDN.

Nguyên tắc cần nhớ: Chi phí không được trừ khi tính thuế TNDN vẫn hạch toán kế toán như bình thường. Việc “loại chi phí” không làm trên sổ kế toán, mà chỉ thực hiện khi quyết toán thuế TNDN.

Nguyên tắc xử lý:

- Kế toán tài chính: phản ánh đúng – đủ – thực tế mọi khoản chi phát sinh

- Kế toán thuế: điều chỉnh theo quy định thuế TNDN

Cách lập phụ lục điều chỉnh chi phí

Trước khi lập tờ khai 03/TNDN, kế toán cần:

- Lập bảng liệt kê các khoản chi phí không được trừ

- Phân loại theo từng nhóm, ví dụ:

- Chi không có/không hợp lệ hóa đơn

- Chi thanh toán sai quy định

- Chi vượt mức khống chế

- Phạt, vi phạm hành chính, phạt thuế…

Bảng này dùng để:

- Cộng dồn số liệu chính xác

- Giải trình khi cơ quan thuế kiểm tra

Cách đưa số liệu lên tờ khai quyết toán

- Tổng toàn bộ chi phí không được trừ

- Ghi vào chỉ tiêu B4 – “Chi phí không được trừ khi xác định thu nhập chịu thuế”

- Trên tờ khai 03/TNDN

Số tiền tại B4 sẽ làm tăng thu nhập chịu thuế và kéo theo tăng thuế TNDN phải nộp.

Ví dụ minh họa “Trước – Sau điều chỉnh”

Giả sử:

- Lợi nhuận kế toán trước thuế: 1.000.000.000

- Chi phí không được trừ: 80.000.000

Trước điều chỉnh

- Thu nhập chịu thuế: 1.000.000.000

- Thuế TNDN (20%): 200.000.000

Sau điều chỉnh

- Thu nhập chịu thuế = 1.000.000.000 + 80.000.000

- = 1.080.000.000

- Thuế TNDN (20%): 216.000.000

Thuế tăng thêm: 16.000.000 do chi phí không được trừ.

5 sai lầm phổ biến khiến doanh nghiệp hay bị bóc chi phí khi thanh tra thuế

Dưới đây là 5 sai lầm phổ biến nhất khiến doanh nghiệp thường xuyên bị “bóc chi phí” khi thanh tra – kiểm tra thuế, trình bày theo góc nhìn thực tế – đúng lỗi – đúng hậu quả

1. Nghĩ rằng “có chi thật là được trừ”

Doanh nghiệp cho rằng miễn là đã chi tiền thật thì chi phí sẽ được thuế chấp nhận. Thực tế, Thuế chỉ chấp nhận chi phí đúng điều kiện pháp luật, không quan tâm cảm tính “có chi hay không”.

Hậu quả:

- Bị loại hàng loạt chi phí

- Truy thu thuế TNDN + phạt + tiền chậm nộp

2. Nhận hóa đơn nhưng không kiểm tra rủi ro người bán

Nhiều doanh nghiệp chỉ kiểm tra hóa đơn “có đủ thông tin”, không kiểm tra:

- Doanh nghiệp phát hành có đang hoạt động không

- Có thuộc danh sách DN rủi ro, bỏ trốn hay không

Thực tế thanh tra kiểm tra hóa đơn từ DN bỏ trốn, DN rủi ro cao, loại 100% chi phí, dù giao dịch có thật.

Hậu quả:

- Bị loại chi phí

- Không được khấu trừ VAT

- Rủi ro bị quy kết sử dụng hóa đơn bất hợp pháp

3. Thanh toán sai quy định dù hóa đơn “đẹp”

Doanh nghiệp có hóa đơn hợp lệ nhưng:

- Thanh toán tiền mặt ≥ 20 triệu

- Chuyển khoản sai đối tượng

- Mượn tài khoản cá nhân để thanh toán

Hậu quả:

- Bị bóc chi phí khi quyết toán

- Không có cơ hội “giải trình lại”

4. Không tách bạch chi phí kế toán và chi phí thuế

Nhiều doanh nghiệp thường có thói quen:

- Xóa chi phí khỏi sổ kế toán

- Hoặc không điều chỉnh chi phí không được trừ trên tờ khai 03/TNDN

Thực tế đúng:

- Sổ kế toán: ghi nhận đúng – đủ

- Tờ khai thuế: điều chỉnh tăng thu nhập chịu thuế

Hậu quả:

- Sai số liệu quyết toán

- Dễ bị quy kết kê khai thiếu thuế

5. Không chuẩn bị bảng tổng hợp chi phí rủi ro trước khi thanh tra

Doanh nghiệp mắc sai lầm khi chỉ tập hợp chứng từ khi cơ quan thuế yêu cầu.

Thực tế, Cơ quan thuế thường hỏi trước: “Doanh nghiệp đã tự rà soát và loại chi phí không được trừ chưa?”

Hậu quả:

- Bị động khi giải trình

- Dễ bị loại chi phí nhiều hơn thực tế

- Kéo dài thời gian thanh tra

Checklist kiểm tra chi phí hợp lệ trước khi chốt báo cáo

Đừng đợi thanh tra mới rà soát, doanh nghiệp cần có sự chuẩn bị tốt nhất bằng việc thực hiện theo check-list kiểm tra chi phí dưới đây.

| # | Nội dung kiểm tra | Yêu cầu đạt |

| I | MỤC ĐÍCH CHI PHÍ | |

| 1 | Chi phí có phục vụ hoạt động SXKD không? | Liên quan trực tiếp/gián tiếp |

| 2 | Phù hợp ngành nghề đăng ký kinh doanh | Có |

| 3 | Không mang tính chi tiêu cá nhân | Xác định rõ |

| II | HÓA ĐƠN – CHỨNG TỪ | |

| 4 | Có hóa đơn hợp pháp | HĐĐT hợp lệ |

| 5 | Thông tin hóa đơn chính xác | Tên, MST, nội dung |

| 6 | Hóa đơn phản ánh đúng giao dịch thực tế | Phù hợp hợp đồng |

| 7 | Người bán đang hoạt động hợp pháp | Không bỏ trốn/rủi ro |

| 8 | Hóa đơn lập đúng thời điểm | Theo quy định |

| III | HỒ SƠ ĐI KÈM | |

| 9 | Có hợp đồng (nếu cần) | Đúng nội dung |

| 10 | Có biên bản nghiệm thu / bàn giao | Đầy đủ |

| 11 | Có bảng kê, bảng phân bổ | Phù hợp |

| IV | THANH TOÁN | |

| 12 | Hóa đơn ≥ 20tr thanh toán không tiền mặt | Chuyển khoản |

| 13 | Chuyển khoản đúng đối tượng | Tên trùng HĐ |

| 14 | Có chứng từ ngân hàng hợp lệ | Sao kê/UNC |

| V | GIỚI HẠN & QUY ĐỊNH ĐẶC THÙ | |

| 15 | Chi phí không vượt mức khống chế | Đúng trần |

| 16 | Khấu hao TSCĐ đúng quy định | Đủ điều kiện |

| 17 | Lãi vay không vượt trần cho phép | Đúng tỷ lệ |

| 18 | Không thuộc khoản bị loại theo luật | Không phạt, vi phạm |

| VI | SOÁT RỦI RO THUẾ | |

| 19 | Xác định rõ chi phí rủi ro | Có ghi chú |

| 20 | Đã phân loại chi được trừ / không được trừ | Rõ ràng |

| 21 | Lập bảng tổng hợp chi phí không được trừ | Sẵn sàng |

| VII | CHUẨN BỊ QUYẾT TOÁN | |

| 22 | Đã cộng chi phí không được trừ vào B4 – 03/TNDN | Đúng số |

| 23 | Chứng từ lưu trữ đầy đủ | Dễ tra cứu |

Ứng dụng công nghệ (Bizzi, ERP…) để giảm tối đa chi phí không được trừ khi tính thuế TNDN

Giảm chi phí bị loại không nằm ở khâu quyết toán, mà nằm ở cách doanh nghiệp kiểm soát chi phí ngay từ đầu.

Trong bối cảnh quy định thuế ngày càng chặt, việc ứng dụng các nền tảng quản trị chi phí như Bizzi, ERP không còn là “nâng cao”, mà đang dần trở thành tiêu chuẩn quản trị tài chính an toàn cho doanh nghiệp.

1. Vấn đề của cách kiểm soát chi phí thủ công

Trong thực tế, nhiều doanh nghiệp vẫn kiểm soát chi phí bằng: Excel, Hồ sơ giấy, Kiểm tra thủ công bằng “mắt người”

Hạn chế lớn nhất:

- Dễ sót hóa đơn rủi ro

- Không phát hiện sớm lỗi thanh toán

- Thiếu liên kết giữa hóa đơn – hợp đồng – thanh toán

- Chỉ phát hiện sai khi quyết toán, lúc đó đã quá muộn

Đây là nguyên nhân chính khiến chi phí bị loại hàng loạt khi thanh tra thuế.

2. Công nghệ thay đổi cách kiểm soát chi phí như thế nào?

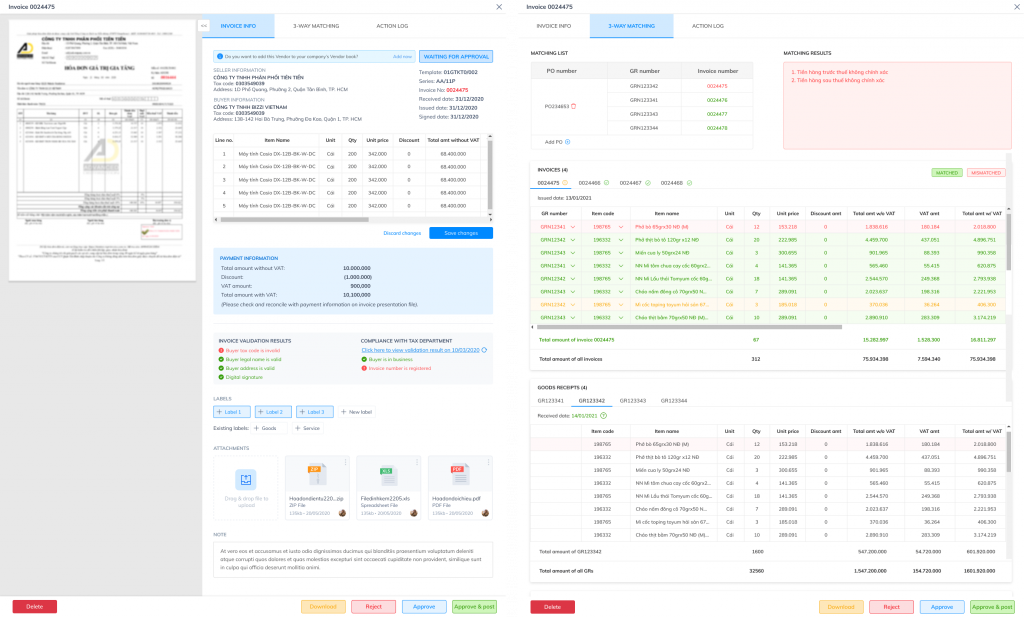

2.1. Tự động thu thập & kiểm tra hóa đơn đầu vào

Thay vì kế toán phải tải hóa đơn thủ công hay kiểm soát từng chỉ tiêu, Nền tảng như Bizzi cho phép:

- Tự động thu thập hóa đơn đầu vào từ nhiều nguồn

- Đọc dữ liệu hóa đơn (OCR + AI)

- Kiểm tra tính hợp lệ – đầy đủ – logic nội dung ngay khi nhận

Giảm rủi ro hóa đơn sai, hóa đơn không đủ điều kiện được trừ.

2.2. Cảnh báo sớm hóa đơn & nhà cung cấp rủi ro

Một trong những rủi ro lớn nhất khi quyết toán là: Hóa đơn hợp lệ về hình thức nhưng phát hành từ nhà cung cấp rủi ro hoặc bỏ trốn, tránh tình trạng “đến lúc thanh tra mới biết hóa đơn có vấn đề”.

Công nghệ giúp:

- Đối chiếu nhà cung cấp với danh sách rủi ro

- Cảnh báo sớm hóa đơn có dấu hiệu nguy hiểm

- Chủ động xử lý, thay thế hoặc loại chi phí trước khi kê khai

2. 3. Gắn hóa đơn với từng đề nghị thanh toán, hợp đồng, dự án

Kiểm soát chi phí không chỉ là “có hóa đơn”, mà là:

- Hóa đơn này gắn với hợp đồng nào?

- Phục vụ dự án nào?

- Thanh toán cho đề nghị nào?

Các nền tảng quản trị chi phí cho phép:

- Liên kết hóa đơn – hợp đồng – đề nghị thanh toán – dự án

- Truy vết nhanh toàn bộ hồ sơ khi cần giải trình

Tăng khả năng chứng minh chi phí phục vụ SXKD, yếu tố quyết định khi bị thanh tra.

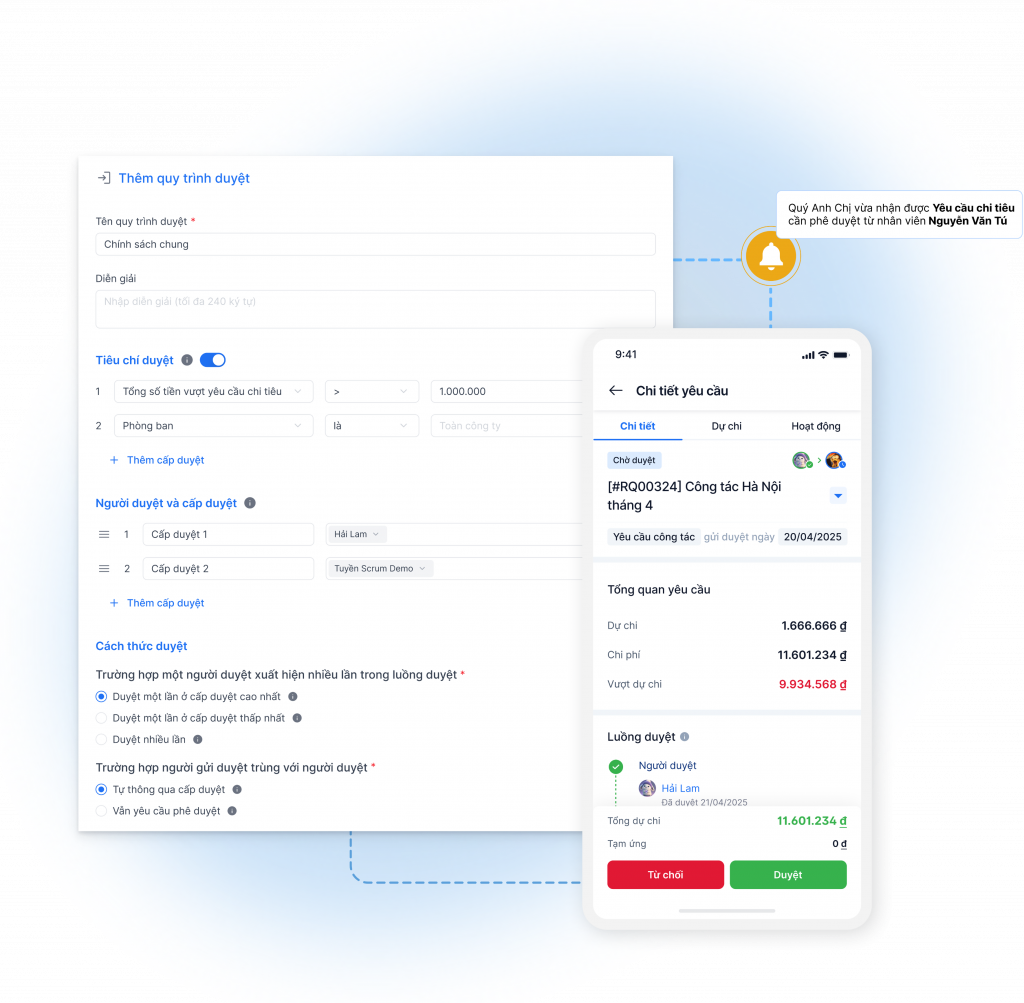

2.4. Kiểm soát chi phí ngay từ khâu phê duyệt – trước khi trả tiền

Thay vì: Trả tiền trước – xử lý thuế sau. Hệ thống công nghệ buộc:

- Hồ sơ phải đủ hợp đồng – hóa đơn – chứng từ

- Đúng quy trình phê duyệt

- Đúng hình thức thanh toán

Chi phí không đủ điều kiện sẽ không được duyệt thanh toán, giúp giảm mạnh chi phí bị loại về sau.

2.5. Tự động phân loại chi phí được trừ / không được trừ

Khi đến kỳ quyết toán:

- Kế toán thường phải tổng hợp thủ công

- Dễ thiếu sót, nhầm lẫn

Với nền tảng quản trị chi phí Bizzi:

- Chi phí được tự động phân nhóm theo tiêu chí thuế

- Xuất báo cáo chi phí: Được trừ, Không được trừ, Có rủi ro thuế

Bizzi hỗ trợ trực tiếp cho chỉ tiêu B4 trên tờ khai 03/TNDN, giảm thời gian và rủi ro khi quyết toán.

3. Lợi ích thực tế cho doanh nghiệp

Ứng dụng công nghệ không chỉ giúp:

- Giảm chi phí không được trừ khi tính thuế TNDN

- Giảm rủi ro truy thu – phạt – lãi chậm nộp

Mà còn:

- Nâng vai trò kế toán từ “ghi sổ” sang kiểm soát rủi ro tài chính – thuế

- Giúp lãnh đạo ra quyết định chi tiêu có kiểm soát

Câu hỏi thường gặp về nội dung chi phí không được trừ khi tính thuế TNDN

Dưới đây là tổng hợp một số câu hỏi liên quan về nội dung chi phí không được trừ khi tính thuế TNDN.

Chi phí lương không có hợp đồng lao động có được trừ không?

Chi phí có thể được trừ, nhưng phải đủ hồ sơ thay thế. Được trừ nếu có:

- Quyết định tuyển dụng / giao việc

- Bảng chấm công

- Bảng thanh toán lương

- Chứng từ chi trả lương

- Khấu trừ và kê khai thuế TNCN (nếu thuộc diện)

Chi phí không được trừ khi tính thuế TNDN nếu:

- Không có bất kỳ hồ sơ chứng minh quan hệ lao động

- Không chi trả thực tế

Lãi vay khi chưa góp đủ vốn điều lệ có được trừ không?

Không được trừ phần lãi vay tương ứng với phần vốn điều lệ chưa góp đủ.

Cách xử lý:

- Xác định tỷ lệ vốn chưa góp

- Loại phần chi phí lãi vay tương ứng

- Phần còn lại (nếu đáp ứng điều kiện) vẫn được trừ

Chi vượt 5 triệu tiền trang phục xử lý thế nào?

Phần vượt 5 triệu sẽ không được trừ.

Cụ thể:

- ≤ 5 triệu/người/năm → được trừ toàn bộ

- 5 triệu → phần vượt bị loại khi quyết toán

Lưu ý: Áp dụng cho chi bằng tiền; trang phục bằng hiện vật theo quy định thì không khống chế.

Chi phúc lợi vượt 1 tháng lương bình quân có phải loại ra ngay không?

Không loại ngay trên sổ kế toán, chỉ loại khi quyết toán thuế.

Cách xử lý đúng:

- Vẫn hạch toán chi phí kế toán bình thường

- Khi quyết toán TNDN:

- Tính 1 tháng lương bình quân

- Phần chi vượt → điều chỉnh tăng thu nhập chịu thuế tại B4 – 03/TNDN

Hóa đơn mua hàng không hợp lệ thì chi phí có được trừ không?

Hoá đơn không hợp lệ Không được trừ. Nhưng nếu:

- Hóa đơn không hợp pháp

- Hóa đơn từ DN bỏ trốn, rủi ro

- Hóa đơn không phản ánh đúng giao dịch

Chi phí sẽ bị loại 100% khi quyết toán.

Chi phí không được trừ có phải xuất toán khỏi sổ hay chỉ điều chỉnh trên tờ khai thuế?

KHÔNG.

Cách xử lý đúng:

- Vẫn hạch toán kế toán đầy đủ để phản ánh đúng chi phí thực tế

- Không xóa, không xuất toán khỏi sổ

Khi quyết toán:

- Tổng hợp chi phí không được trừ

- Cộng lại vào thu nhập chịu thuế tại Chỉ tiêu B4 – “Chi phí không được trừ” trên tờ khai 03/TNDN

Kết luận

Chi phí không được trừ khi tính thuế TNDN không phải là “chi phí sai”, mà là “chi phí thuế không chấp nhận”. Phần lớn rủi ro không đến từ việc doanh nghiệp chi nhiều, mà đến từ chi sai điều kiện – hồ sơ yếu – kiểm soát muộn.

Trong thực tế, việc kiểm soát bằng Excel và kiểm tra thủ công:

- Dễ sót hóa đơn rủi ro

- Thiếu liên kết chứng từ

- Phát hiện sai khi đã quá muộn

Các nền tảng quản lý chi phí – hóa đơn như Bizzi giúp doanh nghiệp:

- Tự động thu thập và đọc dữ liệu hóa đơn đầu vào

- Kiểm tra tính hợp lệ và cảnh báo hóa đơn rủi ro

- Liên kết hóa đơn với hợp đồng, đề nghị thanh toán, dự án

- Buộc hồ sơ chi phí đủ điều kiện trước khi phê duyệt thanh toán

- Tự động tổng hợp chi phí theo nhóm được trừ / không được trừ, hỗ trợ trực tiếp cho quyết toán TNDN

Công nghệ không thay kế toán quyết định, nhưng giúp kế toán kiểm soát tốt hơn, sớm hơn và an toàn hơn. Để nhận tư vấn giải pháp chuyên biệt dành riêng cho doanh nghiệp của bạn, đăng ký ngay tại đây: https://bizzi.vn/dang-ky-dung-thu/