Xác định hạn mức công nợ trong quản lý tài chính và kinh doanh không chỉ giúp duy trì sự ổn định tài chính mà còn góp phần vào việc nâng cao hiệu quả quản lý nguồn lực. Trong bài viết này của Bizzi, hãy cùng tìm hiểu hạn mức công nợ là gì để đưa ra giải pháp kiểm soát hạn mức công nợ một cách hiệu quả.

Hạn mức công nợ là gì? Công thức tính hạn mức công nợ là gì?

Hạn mức công là số tiền tối đa mà một cá nhân hoặc doanh nghiệp có thể mượn/nợ (chưa trả trước) từ một tổ chức tài chính (ngân hàng, công ty thẻ tín dụng) hoặc đối tác/nhà cung cấp trong một khoảng thời gian xác định, dựa trên thỏa thuận.

Ví dụ về hạn mức công nợ là gì?

- Doanh nghiệp A quy định hạn mức công nợ với đại lý B là 200 triệu đồng.

- Tức là tổng số tiền hàng mà đại lý B có thể lấy hàng chưa thanh toán không vượt quá 200 triệu đồng tại bất kỳ thời điểm nào.

Công thức tính hạn mức công nợ

Không có một công thức duy nhất cố định cho mọi doanh nghiệp, nhưng đây là một công thức phổ biến mang tính tham khảo:

Hạn mức công nợ = Doanh số trung bình hàng tháng × Số vòng quay công nợ

Trong đó:

- Doanh số trung bình hàng tháng: Là giá trị trung bình của các đơn hàng trong 1 tháng.

- Số vòng quay công nợ: Số lần công nợ được thu hồi trong năm (thường tính bằng: 360 / Số ngày thu hồi công nợ).

Công thức xác định Dư nợ hiện tại:

Dư nợ = Hạn mức công nợ – Tổng giá trị giao dịch + Tổng giá trị Khách hàng đã thanh toán.

Ý nghĩa của Dư nợ > 0: Điều kiện để Khách hàng doanh nghiệp tiếp tục giao dịch.

Các loại hạn mức công nợ phổ biến

Dưới đây là các loại hạn mức công nợ phổ biến trong doanh nghiệp – đặc biệt trong lĩnh vực phân phối, bán lẻ, hoặc cung cấp dịch vụ:

| Loại hạn mức | Đặc điểm và ví dụ |

| Hạn mức công nợ theo khách hàng (Customer Credit Limit) | Là mức nợ tối đa được phép với mỗi khách hàng/đại lý cụ thể. Dựa vào: lịch sử giao dịch, tình hình tài chính, khả năng thanh toán. Ví dụ: Đại lý A được cấp hạn mức 300 triệu – tức tổng đơn hàng chưa thanh toán không được vượt quá 300 triệu. |

| Hạn mức công nợ theo nhóm khách hàng (Group Credit Limit) | Áp dụng chung cho một nhóm khách hàng có cùng đặc điểm (theo khu vực, cấp độ đại lý, ngành hàng…). Quản lý dễ hơn khi doanh nghiệp có hàng trăm khách hàng nhỏ lẻ. Ví dụ: Tất cả đại lý cấp 2 chỉ được cấp hạn mức 150 triệu, không xét cá nhân. |

| Hạn mức công nợ theo thời gian (Credit Term Limit) | Liên quan đến kỳ hạn thanh toán: thời gian tối đa mà khách hàng được nợ mà chưa bị phạt/chặn đơn.

Ví dụ: Khách hàng được phép nợ tối đa 45 ngày. Sau 45 ngày không thanh toán, sẽ bị khóa hạn mức hoặc dừng giao hàng. |

| Hạn mức công nợ theo đơn hàng (Per Transaction Limit) | Giới hạn công nợ cho mỗi đơn hàng riêng lẻ, không vượt quá một số tiền cụ thể. Ví dụ: Một đơn hàng không được vượt quá 50 triệu, dù hạn mức tổng là 300 triệu. |

| Hạn mức công nợ luân chuyển (Revolving Credit Limit) | Khách hàng được cấp hạn mức như một “vòng quay nợ”, có thể tiếp tục sử dụng sau khi đã thanh toán phần nợ cũ.

Ví dụ: Hạn mức 500 triệu: nếu đã thanh toán 200 triệu, sẽ còn 200 triệu khả dụng. |

| Hạn mức công nợ tạm thời (Temporary Credit Limit | Cấp trong các trường hợp đặc biệt như khuyến mãi, cao điểm bán hàng, hoặc theo mùa vụ. Ví dụ: Tháng Tết, khách hàng được tăng hạn mức từ 300 lên 500 triệu trong 30 ngày. |

Các yếu tố xác định hạn mức công nợ là gì?

Việc xác định và thiết lập hạn mức công nợ là một bước quan trọng trong quản lý tài chính và rủi ro tín dụng của doanh nghiệp. Dưới đây là chi tiết:

- Năng lực tài chính: Tài sản, doanh thu, dòng tiền, khả năng trả nợ.

- Lịch sử tín dụng: Uy tín, lịch sử trả nợ đúng hạn (lịch sử tốt = hạn mức cao hơn).

- Quan hệ kinh doanh: Quan hệ lâu dài, đáng tin cậy (dẫn đến hạn mức cao hơn).

- Loại hình hợp đồng: Ảnh hưởng bởi loại hợp đồng và mức độ rủi ro giao dịch.

- Chính sách của bên cấp hạn mức: Quy định nội bộ, chiến lược tài chính, quy trình đánh giá rủi ro.

Quá trình thiết lập và điều chỉnh hạn mức công nợ

Quá trình thiết lập và điều chỉnh hạn mức công nợ đóng vai trò vô cùng quan trọng trong quản trị tài chính, kiểm soát rủi ro và duy trì dòng tiền lành mạnh của doanh nghiệp.

Thiết lập ban đầu:

- Đánh giá nhu cầu tài chính và khả năng trả nợ.

- Lựa chọn nguồn cấp (ngân hàng, tổ chức tài chính), so sánh lãi suất, điều kiện.

- Trình đơn xin kèm tài liệu chứng minh thu nhập, lịch sử tín dụng.

Xem xét và phê duyệt:

- Kiểm tra lịch sử tín dụng để đánh giá khả năng trả nợ (số dư tài khoản, lịch sử trả nợ đúng hạn).

- Xác định mức hạn mức tối đa dựa trên thông tin tài chính và lịch sử tín dụng.

- Thông báo quyết định.

Điều chỉnh và quản lý:

- Yêu cầu điều chỉnh khi nhu cầu tài chính thay đổi hoặc muốn tăng hạn mức.

- Thực hiện trách nhiệm tài chính (trả nợ đúng hạn, không vượt hạn mức).

- Theo dõi sát sao hạn mức.

- Liên hệ với bên cấp hạn mức khi gặp khó khăn hoặc cần thay đổi.

Điều chỉnh theo thời gian:

- Hạn mức có thể được xem xét và điều chỉnh dựa trên lịch sử tín dụng và tài chính.

- Duy trì lịch sử tín dụng tích cực có thể giúp tăng hạn mức và giảm lãi suất.

Vai trò của hạn mức công nợ gì? Tại sao cần thiết lập hạn mức công nợ?

Hạn mức công nợ không chỉ là một chỉ số quản lý tài chính, mà còn là công cụ quan trọng giúp cân bằng lợi ích giữa bên bán (chủ nợ) và bên mua (người nợ/vay). Dưới đây là phân tích vai trò cụ thể đối với hai bên, và lý do vì sao việc thiết lập hạn mức là cần thiết.

| Vai trò của hạn mức công nợ với bên bán (bên cho vay/nhà cung cấp) | Vai trò của hạn mức công nợ với bên vay (khách hàng, đại lý, nhà phân phối) |

| Quản lý rủi ro tín dụng: Giúp doanh nghiệp kiểm soát tổng nợ phải thu, tránh vượt quá khả năng tài chính hoặc bị chiếm dụng vốn quá mức.

Bảo vệ dòng tiền: Duy trì luồng tiền đều đặn cho hoạt động vận hành, sản xuất, không bị “tắc nghẽn” do nợ quá hạn.

Lọc và phân loại khách hàng: Hạn mức được cấp tương ứng với độ tin cậy, thanh khoản của từng khách hàng → dễ ra quyết định bán hàng hoặc ngừng giao dịch.

Cân bằng giữa tăng trưởng doanh số và quản lý rủi ro: Cho phép mở rộng tín dụng có kiểm soát, hỗ trợ khách hàng phát triển nhưng không đánh đổi bằng rủi ro tài chính. |

Tăng khả năng mua hàng mà không cần thanh toán ngay: Giúp khách hàng có thêm vốn lưu động để xoay vòng kinh doanh, đặc biệt là đại lý hoặc doanh nghiệp nhỏ.

Tăng uy tín và cơ hội hợp tác: Được cấp hạn mức cao thể hiện sự tín nhiệm từ nhà cung cấp, từ đó có thể được ưu đãi thêm (chiết khấu, hỗ trợ marketing…).

Dễ quản lý tài chính nội bộ: Biết rõ mình được nợ tối đa bao nhiêu giúp khách hàng lên kế hoạch thanh toán tốt hơn, tránh tình trạng bị chặn đơn do nợ quá hạn. |

Lý do cần thiết lập hạn mức công nợ là gì?

- Tránh mất kiểm soát nợ phải thu: Nếu không có hạn mức rõ ràng, khách hàng có thể nợ vượt quá khả năng chi trả, làm tăng rủi ro mất vốn.

- Đảm bảo sự công bằng giữa các khách hàng: Có cơ sở rõ ràng để xét duyệt hạn mức theo năng lực thực tế, tránh thiên vị hoặc cảm tính.

- Là công cụ để xây dựng chính sách tín dụng minh bạch: Giúp đội ngũ bán hàng, kế toán, tài chính phối hợp hiệu quả.

- Tăng sự chuyên nghiệp và uy tín doanh nghiệp: Có quy trình kiểm soát công nợ thể hiện sự bài bản và giúp đối tác tin tưởng hơn.

Những rủi ro liên quan đến hạn mức công nợ

Việc thiết lập hạn mức công nợ giúp doanh nghiệp quản lý tài chính hiệu quả, nhưng nếu không kiểm soát tốt, rủi ro tài chính và vận hành vẫn có thể xảy ra. Dưới đây là những rủi ro phổ biến, cách hạn chế và kiểm soát hạn mức công nợ hiệu quả:

- Khách hàng mất khả năng thanh toán: Gây ra nợ xấu, mất vốn, ảnh hưởng dòng tiền.

- Vượt hạn mức không kiểm soát do hệ thống kiểm duyệt yếu, nhân viên bán hàng “linh động” quá mức

- Xác định sai hạn mức vì đánh giá thấp rủi ro, cấp quá cao cho khách hàng không đủ năng lực, dẫn đến mất khả năng thu hồi nợ.

- Mất cơ hội bán hàng do cấp hạn mức quá thấp

- Không theo dõi, cập nhật hạn mức công nợ kịp thời

- Hạn mức không được điều chỉnh khi khách hàng thay đổi tình hình tài chính → dẫn đến rủi ro tiềm ẩn.

- Khách hàng “dây dưa”, kéo dài thời hạn thanh toán

- Không vượt hạn mức nhưng vòng quay công nợ kéo dài, khiến vốn bị “đóng băng”.

Cách kiểm soát hạn mức công nợ hiệu quả

Quản lý công nợ hiệu quả là xương sống trong quản trị tài chính doanh nghiệp, đặc biệt khi doanh nghiệp mở rộng quy mô hoặc hoạt động theo mô hình bán hàng trả chậm, tín dụng thương mại. Việc quản lý công nợ tốt không chỉ giúp kiểm soát dòng tiền, mà còn là công cụ phát triển kinh doanh bền vững và ngăn ngừa khủng hoảng tài chính.

| Biện pháp | Mục tiêu |

| Thiết lập chính sách tín dụng minh bạch | Tạo nền tảng kiểm soát đồng bộ giữa các bộ phận |

| Phân nhóm khách hàng theo độ rủi ro | Kiểm soát sát với khách hàng có lịch sử kém, mở rộng linh hoạt với nhóm tốt |

| Dùng phần mềm quản lý công nợ | Tự động hóa cảnh báo, phân tích, báo cáo theo thời gian thực |

| Đào tạo nhân sự kinh doanh | Giúp họ hiểu vai trò của hạn mức, tránh “bán mọi giá” gây vượt nợ |

| Kiểm tra định kỳ và báo cáo | Phân tích hiệu quả công nợ: tỉ lệ thu hồi, tỉ lệ vượt hạn mức, số nợ quá hạn |

Phần mềm Bizzi cung cấp giải pháp quản lý công nợ phải thu và phải trả, hỗ trợ doanh nghiệp kiểm soát hạn mức công nợ hiệu quả với các tính năng nổi bật:

Quản lý công nợ phải thu

- Theo dõi công nợ chi tiết: Quản lý công nợ theo hóa đơn, hợp đồng và khách hàng, giúp doanh nghiệp nắm bắt tình hình công nợ một cách chính xác.

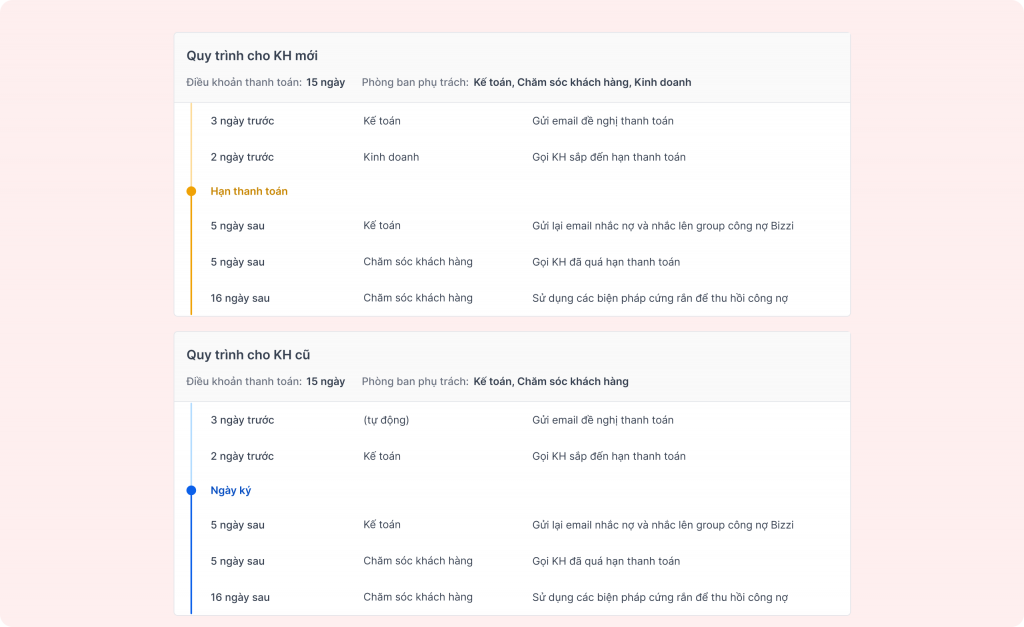

- Tự động hóa thu hồi công nợ: Thiết lập quy trình thu hồi công nợ tùy chỉnh theo nhu cầu, bao gồm nhắc nhở thanh toán và cảnh báo khi đến hạn.

- Báo cáo và phân tích: Cung cấp các chỉ số quan trọng như số ngày công nợ (DSO), báo cáo tuổi nợ, hỗ trợ đánh giá hiệu quả thu hồi nợ và rủi ro tín dụng.

Quản lý công nợ phải trả

- Tự động hóa quy trình thanh toán: Tự động thu thập hóa đơn, phê duyệt và cập nhật hồ sơ nhà cung cấp, giảm thiểu sai sót và gian lận.

- Đối soát thanh toán: Tự động đối soát thanh toán với sao kê ngân hàng, đảm bảo tính chính xác và minh bạch trong giao dịch.

- Cập nhật tình trạng công nợ: Tự động thông báo đến các bộ phận liên quan về trạng thái công nợ và thanh toán, giúp quản lý dòng tiền hiệu quả.

Tích hợp và mở rộng

- Tích hợp với hệ thống ERP: Bizzi có thể tích hợp với các hệ thống ERP như Odoo, giúp đồng bộ dữ liệu và tối ưu hóa quy trình kế toán.

- Hỗ trợ quyết toán chi phí: Bizzi Travel & Expense giúp số hóa toàn bộ quy trình công tác và chi tiêu doanh nghiệp, từ đề nghị thanh toán đến phê duyệt và đối chiếu

Lời kết

Tóm lại, hiểu được bản chất hạn mức công nợ là gì cũng như thiết lập hạn mức công nợ là một bước không thể thiếu trong quản trị tài chính doanh nghiệp – giúp cân bằng giữa tăng trưởng và an toàn, giữa bán hàng và thu tiền, giữa rủi ro và cơ hội.

Việc quản lý tốt hạn mức công nợ và công nợ nói chung góp phần kiểm soát rủi ro, tối ưu hóa vốn, tăng cường quan hệ đối tác và duy trì sự ổn định, tăng trưởng bền vững cho doanh nghiệp.

Sử dụng Bizzi, doanh nghiệp có thể thiết lập và kiểm soát hạn mức công nợ một cách hiệu quả, giảm thiểu rủi ro tài chính và tối ưu hóa dòng tiền. Để tìm hiểu thêm hoặc đăng ký dùng thử, bạn có thể truy cập trang web chính thức của Bizzi tại bizzi.vn.

- Link đăng ký dùng thử sản phẩm của Bizzi: https://bizzi.vn/dang-ky-dung-thu/

- Đặt lịch demo: https://bizzi.vn/dat-lich-demo/