Tài trợ vốn là một trong những yếu tố quan trọng giúp các doanh nghiệp khởi nghiệp và phát triển bền vững. Đây là quá trình doanh nghiệp tiếp cận các nguồn tài chính cần thiết để duy trì hoạt động, mở rộng sản xuất kinh doanh hoặc vượt qua các giai đoạn khó khăn. Với vai trò nền tảng trong việc thúc đẩy tăng trưởng, tài trợ vốn không chỉ hỗ trợ tài chính mà còn mang lại cơ hội hợp tác và phát triển lâu dài.

Bài viết này sẽ giúp bạn hiểu rõ khái niệm tài trợ vốn, các hình thức tài trợ phổ biến hiện nay và cách tiếp cận chúng. Qua đó, bạn có thể lựa chọn phương án tài trợ phù hợp nhất cho doanh nghiệp của mình.

Mục lục

TogglePhần 1: Tìm hiểu về tài trợ vốn

1. Tài trợ vốn là gì?

Tài trợ vốn là quá trình doanh nghiệp huy động nguồn tài chính từ các tổ chức, cá nhân hoặc các quỹ đầu tư nhằm đáp ứng các nhu cầu về vốn cho hoạt động kinh doanh, đầu tư và phát triển. Đây là bước quan trọng giúp doanh nghiệp duy trì sự ổn định và sẵn sàng cho các cơ hội mở rộng trong tương lai.

Tài trợ vốn có thể được phân chia theo mục đích sử dụng hoặc tính chất như:

- Tài trợ vốn ngắn hạn: Nhằm đáp ứng các nhu cầu trước mắt như thanh toán nguyên vật liệu, trả lương nhân viên, hoặc xử lý chi phí vận hành hàng ngày.

- Tài trợ vốn dài hạn: Được sử dụng để thực hiện các dự án lớn như xây dựng nhà máy, mua sắm thiết bị, hoặc mở rộng quy mô sản xuất.

2. Phân biệt tài trợ vốn và vay vốn

Để hiểu rõ hơn, cần phân biệt giữa tài trợ vốn và vay vốn – hai khái niệm thường bị nhầm lẫn.

- Tài trợ vốn:

- Có thể dưới dạng vốn góp hoặc đầu tư không hoàn lại.

- Người tài trợ có thể yêu cầu cổ phần trong doanh nghiệp để đổi lấy nguồn vốn.

- Không yêu cầu hoàn trả số tiền gốc, nhưng doanh nghiệp có thể cần chia sẻ lợi nhuận hoặc quyền quản lý.

- Vay vốn:

- Là một khoản vay mà doanh nghiệp cần hoàn trả cả gốc lẫn lãi theo thời gian.

- Thường yêu cầu tài sản thế chấp và có các điều kiện nghiêm ngặt liên quan đến lịch sử tín dụng.

3. Tại sao tài trợ vốn lại quan trọng với doanh nghiệp?

Tài trợ vốn đóng vai trò then chốt trong việc hỗ trợ doanh nghiệp vượt qua các thách thức tài chính, đồng thời thúc đẩy sự tăng trưởng và phát triển. Một số lợi ích nổi bật bao gồm:

- Mở rộng quy mô hoạt động: Để đáp ứng nhu cầu thị trường, doanh nghiệp cần vốn để đầu tư vào nhà máy, công nghệ hoặc nhân lực.

- Nâng cao sức cạnh tranh: Doanh nghiệp cần vốn để cải tiến sản phẩm, dịch vụ hoặc đầu tư vào nghiên cứu và phát triển (R&D).

- Quản lý dòng tiền hiệu quả: Trong những giai đoạn kinh doanh khó khăn, tài trợ vốn giúp doanh nghiệp duy trì dòng tiền ổn định và đảm bảo hoạt động liên tục.

- Đón đầu cơ hội kinh doanh: Tài trợ vốn mang lại sự linh hoạt để doanh nghiệp tận dụng cơ hội đầu tư hoặc mở rộng thị trường một cách nhanh chóng.

4. Vai trò của tài trợ vốn trong quá trình khởi nghiệp và phát triển doanh nghiệp

Tài trợ vốn là nền tảng giúp doanh nghiệp phát triển qua từng giai đoạn cụ thể:

- Giai đoạn khởi nghiệp:

- Vốn đóng vai trò “động lực đầu tiên,” giúp ý tưởng kinh doanh được hiện thực hóa.

- Thường bao gồm vốn từ nhà sáng lập, bạn bè hoặc các nhà đầu tư thiên thần.

- Giai đoạn tăng trưởng:

- Doanh nghiệp cần vốn để mở rộng sản xuất, tuyển dụng nhân sự, và tăng cường tiếp thị.

- Các hình thức phổ biến gồm vay vốn ngân hàng hoặc huy động vốn từ quỹ đầu tư mạo hiểm.

- Giai đoạn ổn định và bền vững:

- Tài trợ vốn dài hạn giúp doanh nghiệp duy trì sự ổn định, đảm bảo dòng tiền và giảm rủi ro phá sản.

Phần 2: Các hình thức tài trợ vốn phổ biến

Khi doanh nghiệp tìm kiếm nguồn tài chính để duy trì và phát triển, việc hiểu rõ các hình thức tài trợ vốn là điều cần thiết. Dưới đây là những hình thức phổ biến, mỗi loại phù hợp với những nhu cầu và tình huống cụ thể.

1. Tài trợ vốn từ các nhà đầu tư

Đầu tư thiên thần (Angel Investing)

Đầu tư thiên thần là hình thức tài trợ vốn mà các nhà đầu tư cá nhân cung cấp nguồn tài chính cho các doanh nghiệp khởi nghiệp hoặc dự án mới mẻ. Thường thì, các nhà đầu tư thiên thần không chỉ cung cấp vốn mà còn hỗ trợ kiến thức, kinh nghiệm và mạng lưới quan hệ.

Ưu điểm:

- Thủ tục tài trợ đơn giản, không yêu cầu phức tạp như vay ngân hàng.

- Nhận được sự hỗ trợ chiến lược và tư vấn từ nhà đầu tư, giúp doanh nghiệp định hướng đúng đắn trong giai đoạn đầu.

Nhược điểm:

- Doanh nghiệp có thể mất một phần quyền kiểm soát khi nhà đầu tư đòi hỏi cổ phần hoặc quyền quyết định.

Đầu tư mạo hiểm (Venture Capital)

Đầu tư mạo hiểm là hình thức tài trợ từ các quỹ chuyên nghiệp, tập trung vào các doanh nghiệp có tiềm năng phát triển mạnh mẽ, thường ở giai đoạn tăng trưởng.

Ưu điểm:

- Quy mô vốn đầu tư lớn, giúp doanh nghiệp mở rộng hoạt động nhanh chóng.

- Cơ hội hợp tác lâu dài, đồng hành trong quá trình tăng trưởng.

Nhược điểm:

- Yêu cầu minh bạch toàn bộ thông tin kinh doanh.

- Doanh nghiệp phải chia sẻ quyền sở hữu và có thể bị hạn chế trong các quyết định chiến lược.

Quỹ đầu tư:

Các quỹ đầu tư như quỹ đầu tư tư nhân (Private Equity) hoặc quỹ đầu tư mạo hiểm (Venture Capital Fund) thường tìm kiếm những doanh nghiệp có tiềm năng lợi nhuận cao.

Tiêu chí tài trợ:

- Kế hoạch kinh doanh rõ ràng, khả thi.

- Doanh nghiệp có khả năng tăng trưởng bền vững và mang lại lợi nhuận dài hạn.

2. Tài trợ vốn từ ngân hàng

Vay vốn

Ngân hàng cung cấp các gói vay vốn ngắn hạn, trung hạn hoặc dài hạn phù hợp với nhu cầu tài chính của doanh nghiệp.

Ưu điểm:

- Lãi suất ổn định, đảm bảo nguồn tài chính đáng tin cậy.

- Doanh nghiệp có thể sử dụng vốn linh hoạt theo các mục đích khác nhau.

Nhược điểm:

- Yêu cầu tài sản thế chấp, đôi khi là một rào cản với doanh nghiệp khởi nghiệp.

- Hồ sơ phức tạp và thời gian phê duyệt kéo dài.

Thấu chi ngân hàng

Thấu chi cho phép doanh nghiệp chi tiêu vượt mức số dư tài khoản ngân hàng trong một giới hạn nhất định.

Ưu điểm:

- Linh hoạt trong việc quản lý dòng tiền, đặc biệt khi gặp tình trạng thiếu vốn ngắn hạn.

- Giải quyết nhanh chóng các khoản chi phí bất ngờ.

Nhược điểm:

- Lãi suất cao hơn so với các hình thức vay thông thường.

- Cần kiểm soát dòng tiền cẩn thận để tránh rủi ro vượt mức cho phép.

3. Tài trợ vốn từ các tổ chức tài chính khác

Công ty tài chính:

Công ty tài chính cung cấp các sản phẩm tài chính linh hoạt như thuê mua tài sản, tín dụng thương mại hoặc các giải pháp tài trợ khác.

Ví dụ:

- Hỗ trợ doanh nghiệp mua thiết bị, máy móc với các gói trả góp.

- Cung cấp tín dụng thương mại để doanh nghiệp mở rộng hoạt động kinh doanh.

Tổ chức phi chính phủ:

Các tổ chức phi chính phủ thường hỗ trợ vốn không hoàn lại hoặc vốn ưu đãi cho doanh nghiệp nhỏ và vừa, đặc biệt trong các lĩnh vực phát triển bền vững hoặc đổi mới sáng tạo.

Ưu điểm:

- Không yêu cầu hoàn lại vốn (với một số chương trình tài trợ).

- Hỗ trợ tài chính và các chương trình đào tạo miễn phí.

Nhược điểm:

- Quy trình xin tài trợ đôi khi kéo dài và yêu cầu chi tiết về dự án.

4. Tài trợ vốn từ cộng đồng (Crowdfunding)

Crowdfunding là hình thức huy động vốn từ một lượng lớn người đóng góp thông qua các nền tảng trực tuyến.

4.1. Các mô hình Crowdfunding phổ biến

Donation-based Crowdfunding:

- Người đóng góp không mong đợi hoàn lại tiền mà hỗ trợ vì lòng tin hoặc ý nghĩa xã hội của dự án.

- Thường áp dụng cho các dự án phi lợi nhuận, sáng tạo hoặc cộng đồng.

Equity Crowdfunding:

- Người đóng góp nhận cổ phần trong doanh nghiệp, trở thành cổ đông.

- Phù hợp với các doanh nghiệp khởi nghiệp muốn huy động vốn mà không cần vay nợ.

4.2. Ưu điểm và nhược điểm

Ưu điểm:

- Doanh nghiệp có thể tiếp cận nguồn vốn lớn mà không yêu cầu tài sản thế chấp.

- Tăng cường độ nhận diện thương hiệu nhờ vào chiến dịch crowdfunding.

Nhược điểm:

- Cần có chiến dịch marketing hiệu quả để thu hút sự chú ý của cộng đồng.

- Rủi ro không đạt được mục tiêu huy động vốn nếu chiến dịch không đủ hấp dẫn.

Việc lựa chọn hình thức tài trợ vốn phù hợp phụ thuộc vào nhu cầu tài chính, quy mô doanh nghiệp và giai đoạn phát triển. Hiểu rõ từng hình thức tài trợ sẽ giúp doanh nghiệp tận dụng tối đa cơ hội phát triển và đạt được sự bền vững trong kinh doanh.

Phần 3: Những thách thức thường gặp khi tài trợ vốn

Tài trợ vốn là một bước quan trọng giúp doanh nghiệp phát triển, nhưng quá trình này không phải lúc nào cũng thuận lợi. Dưới đây là những thách thức phổ biến mà các doanh nghiệp thường gặp phải khi huy động vốn:

1. Khó khăn trong việc thuyết phục nhà đầu tư

Khi tiếp cận các nhà đầu tư, đặc biệt là các nhà đầu tư thiên thần hoặc quỹ đầu tư mạo hiểm, doanh nghiệp phải đối mặt với yêu cầu khắt khe về minh chứng năng lực.

- Kế hoạch kinh doanh chi tiết:

Nhà đầu tư thường yêu cầu doanh nghiệp trình bày kế hoạch kinh doanh rõ ràng, bao gồm chiến lược tăng trưởng, phân tích thị trường và dự đoán doanh thu. - Minh chứng khả năng sinh lời:

Doanh nghiệp phải cung cấp dữ liệu cụ thể hoặc thành tích kinh doanh trước đó để chứng minh tiềm năng sinh lời. Điều này là một thách thức lớn với các doanh nghiệp khởi nghiệp chưa có lịch sử hoạt động lâu dài. - Cạnh tranh với các doanh nghiệp khác:

Các nhà đầu tư thường nhận được nhiều lời mời tài trợ. Doanh nghiệp phải nổi bật trong số đó, đòi hỏi sự sáng tạo và tính thuyết phục cao trong cách trình bày ý tưởng.

2. Quy trình phê duyệt phức tạp

Các tổ chức tài chính, đặc biệt là ngân hàng, thường yêu cầu quy trình phê duyệt chặt chẽ và thời gian xử lý lâu.

- Hồ sơ phức tạp:

Doanh nghiệp cần chuẩn bị nhiều loại tài liệu như báo cáo tài chính, tài sản thế chấp, và kế hoạch trả nợ. Những yêu cầu này đôi khi trở thành rào cản đối với các doanh nghiệp nhỏ hoặc mới thành lập. - Thời gian xử lý kéo dài:

Ngay cả khi hồ sơ đã đầy đủ, việc xét duyệt khoản vay hoặc tài trợ có thể mất từ vài tuần đến vài tháng, làm chậm quá trình thực hiện dự án của doanh nghiệp. - Rủi ro bị từ chối:

Nếu không đáp ứng đầy đủ tiêu chí của ngân hàng hoặc tổ chức tài chính, doanh nghiệp có thể bị từ chối tài trợ, gây gián đoạn kế hoạch kinh doanh.

3. Rủi ro mất quyền kiểm soát

Việc chia sẻ cổ phần hoặc quyền quản lý với nhà đầu tư tiềm ẩn nguy cơ ảnh hưởng đến các quyết định chiến lược của doanh nghiệp.

- Chia sẻ quyền sở hữu:

Để thu hút nhà đầu tư, doanh nghiệp thường phải chấp nhận nhượng lại một phần cổ phần, điều này có thể làm giảm quyền kiểm soát trong công ty. - Xung đột trong định hướng phát triển:

Nhà đầu tư thường có quyền tham gia vào các quyết định lớn của doanh nghiệp. Nếu không thống nhất được mục tiêu, có thể xảy ra xung đột giữa nhà đầu tư và đội ngũ sáng lập. - Ảnh hưởng đến văn hóa doanh nghiệp:

Khi quyền kiểm soát bị chia sẻ, nhà đầu tư có thể áp đặt các thay đổi không phù hợp với văn hóa hoặc giá trị cốt lõi của doanh nghiệp.

4. Áp lực từ kỳ vọng cao

- Mục tiêu doanh thu:

Các nhà đầu tư hoặc tổ chức tài chính thường đặt ra kỳ vọng cao về lợi nhuận hoặc tốc độ tăng trưởng. Doanh nghiệp phải đối mặt với áp lực lớn để đạt được các mục tiêu này. - Cam kết trả nợ:

Với các khoản vay ngân hàng, doanh nghiệp phải tuân thủ lịch trả nợ nghiêm ngặt. Điều này có thể ảnh hưởng đến dòng tiền, đặc biệt trong giai đoạn doanh nghiệp gặp khó khăn.

5. Thiếu kinh nghiệm trong quản lý tài chính

- Quản lý vốn không hiệu quả:

Một số doanh nghiệp mới khởi nghiệp thiếu kinh nghiệm trong việc sử dụng nguồn vốn được tài trợ, dẫn đến việc chi tiêu không hợp lý. - Không dự đoán được rủi ro:

Nếu không có kế hoạch phòng ngừa rủi ro, doanh nghiệp có thể rơi vào tình trạng thiếu vốn khi đối mặt với các biến động không mong đợi.

Những thách thức trong tài trợ vốn đòi hỏi doanh nghiệp không chỉ chuẩn bị kỹ lưỡng về hồ sơ và kế hoạch mà còn cần chiến lược hợp lý để quản lý nguồn vốn hiệu quả.

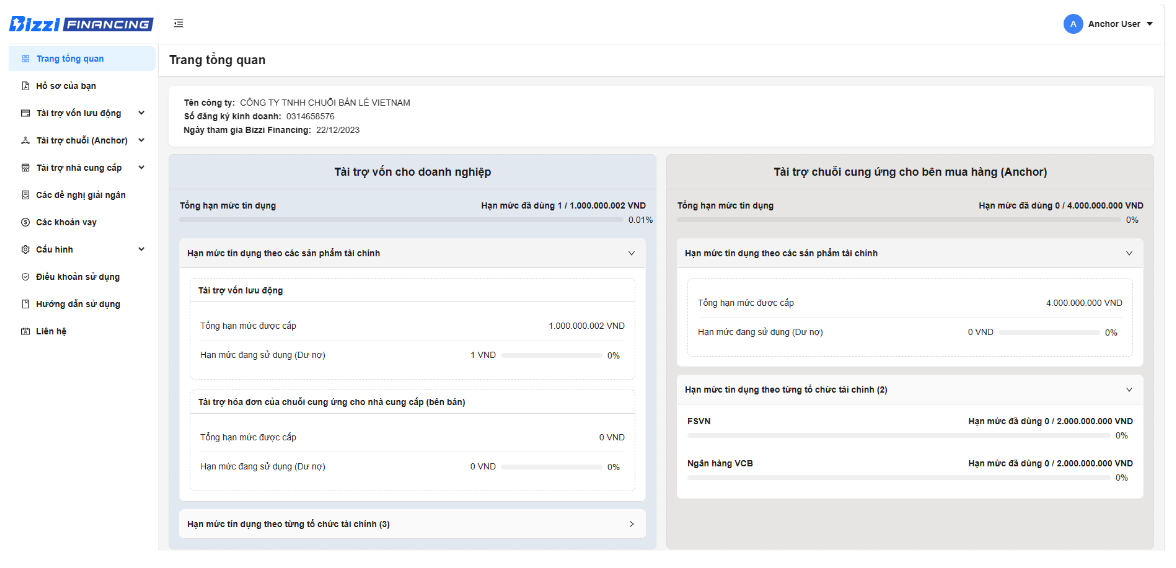

Phần 4: Giải pháp tài trợ vốn cho doanh nghiệp – Bizzi Financing

Trong bối cảnh doanh nghiệp cần những giải pháp tài trợ vốn nhanh chóng và hiệu quả, Bizzi Financing nổi lên như một nền tảng tài chính hiện đại, giúp kết nối doanh nghiệp với các nhà đầu tư và tổ chức tài chính. Đây là lựa chọn lý tưởng cho các doanh nghiệp đang tìm kiếm sự hỗ trợ linh hoạt, đặc biệt khi các kênh tài trợ truyền thống như ngân hàng hoặc quỹ đầu tư có nhiều hạn chế về thủ tục và thời gian xử lý.

Bizzi Financing là gì?

Bizzi Financing là một nền tảng công nghệ tài chính (fintech) chuyên cung cấp các giải pháp tài trợ vốn tối ưu cho doanh nghiệp. Sứ mệnh của nền tảng này là giúp doanh nghiệp dễ dàng tiếp cận nguồn vốn phù hợp với nhu cầu, dù là để mở rộng kinh doanh, đầu tư công nghệ hay duy trì hoạt động trong giai đoạn khó khăn.

Với công nghệ hiện đại và đội ngũ tư vấn tài chính giàu kinh nghiệm, Bizzi Financing đảm bảo rằng mỗi doanh nghiệp đều được hỗ trợ nhanh chóng và toàn diện nhất.

Bizzi Financing mang lại nhiều lợi thế so với các hình thức tài trợ truyền thống:

- Quy trình đăng ký nhanh gọn, không rườm rà:

Doanh nghiệp chỉ cần cung cấp thông tin cơ bản và các tài liệu cần thiết, hệ thống sẽ xử lý hồ sơ trong thời gian ngắn nhất. - Điều kiện vay linh hoạt:

Phù hợp với mọi loại hình doanh nghiệp, từ startup cho đến các công ty vừa và nhỏ, không yêu cầu quá nhiều về tài sản thế chấp. - Lãi suất cạnh tranh:

Mức lãi suất tại Bizzi Financing được thiết kế hợp lý và minh bạch, giúp doanh nghiệp tiết kiệm chi phí hơn so với các giải pháp tài chính truyền thống. - Hỗ trợ chuyên nghiệp:

Bizzi Financing cung cấp dịch vụ tư vấn tài chính tận tình, giúp doanh nghiệp tối ưu hóa khả năng tiếp cận nguồn vốn và sử dụng vốn hiệu quả.

Tại sao nên chọn Bizzi Financing?

So với các hình thức tài trợ vốn truyền thống, Bizzi Financing không chỉ nhanh hơn mà còn thân thiện hơn với doanh nghiệp ở mọi quy mô. Đặc biệt, với sự hỗ trợ toàn diện từ tư vấn tài chính đến hoàn thiện hồ sơ, Bizzi Financing trở thành đối tác đáng tin cậy cho các doanh nghiệp đang tìm kiếm cơ hội phát triển bền vững.

Đăng ký thông tin sử dụng Bizzi Financing tại đây: https://finance.bizzi.vn/

Kết luận

Tài trợ vốn đóng vai trò quan trọng trong việc duy trì và phát triển doanh nghiệp. Hiểu rõ các hình thức tài trợ và lựa chọn giải pháp phù hợp sẽ giúp doanh nghiệp tối ưu hóa dòng tiền và đạt được mục tiêu kinh doanh. Nếu bạn đang tìm kiếm một nền tảng hỗ trợ tài chính nhanh chóng và hiệu quả, Bizzi Financing chính là lựa chọn đáng cân nhắc!

Theo dõi Bizzi để nhanh chóng nhận thông tin mới nhất: