Năm 2023 là một năm quan trọng với nhiều thay đổi về chính sách thuế tại Việt Nam. Trong bối cảnh đó, Nghị định 44/2023/NĐ-CP về việc giảm thuế GTGT và các phụ lục đi kèm đã được ban hành. Trong bài viết này, hãy cùng Bizzi tìm hiểu chi tiết về các phụ lục giảm thuế GTGT 2023 theo Nghị định này, đồng thời xem xét ảnh hưởng của chúng tới doanh nghiệp.

Mục lục

ToggleMức giảm thuế GTGT

Cơ sở kinh doanh tính thuế giá trị gia tăng theo phương pháp khấu trừ được áp dụng mức thuế suất thuế giá trị gia tăng 8% đối với hàng hóa, dịch vụ quy định tại khoản 1 Điều này.

Cơ sở kinh doanh (bao gồm cả hộ kinh doanh, cá nhân kinh doanh) tính thuế giá trị gia tăng theo phương pháp tỷ lệ % trên doanh thu được giảm 20% mức tỷ lệ % để tính thuế giá trị gia tăng khi thực hiện xuất hóa đơn đối với hàng hóa, dịch vụ được giảm thuế giá trị gia tăng quy định khoản 1 Điều này.

>> Xem thêm: Danh mục hàng hóa được giảm thuế GTGT năm 2023?

Phụ lục giảm thuế GTGT 2023 Nghị định 44/2023/NĐ-CP?

Ban hành kèm theo Nghị định 44/2023/NĐ-CP là các phụ lục liên quan đến việc giảm thuế GTGT 2023, cụ thể:

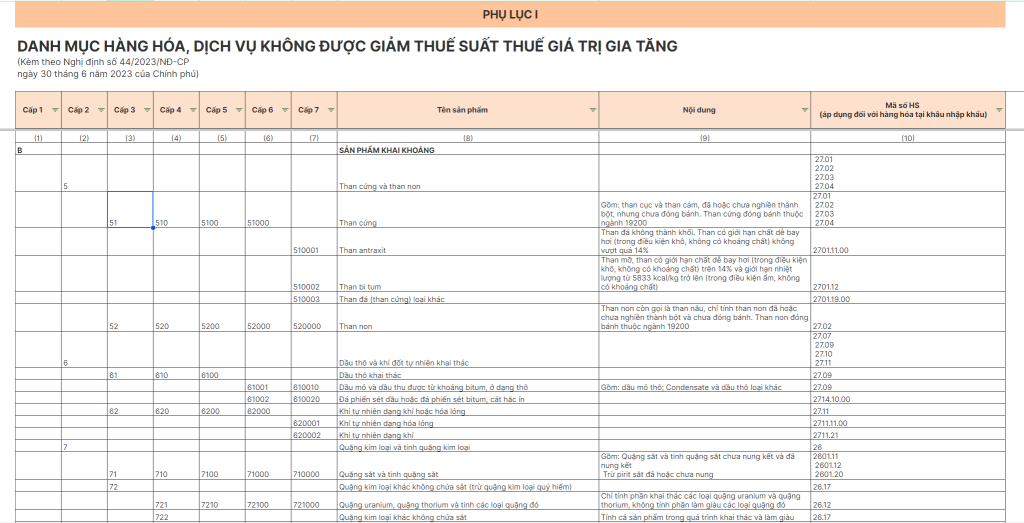

Phụ lục I. Danh mục hàng hóa, dịch vụ không được giảm thuế suất thuế giá trị gia tăng. Tải tại đây.

Danh mục hàng hóa, dịch vụ không được giảm thuế suất thuế giá trị gia tăng.

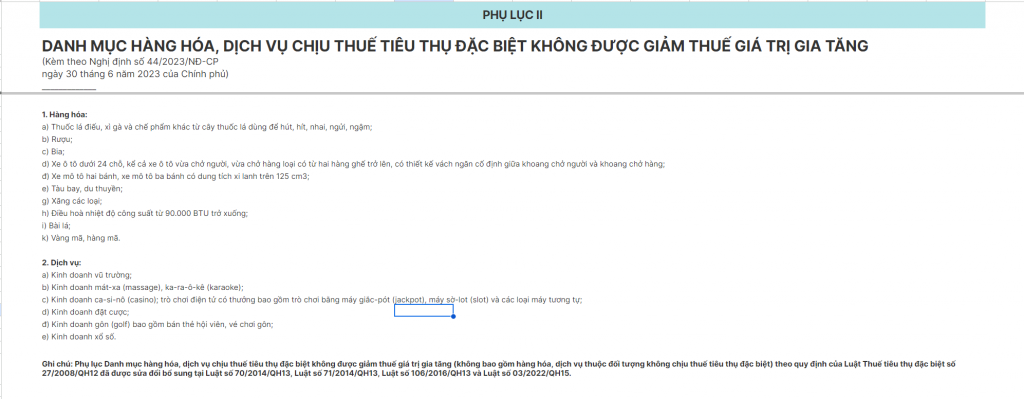

Phụ lục II. Danh mục hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt không được giảm thuế giá trị gia tăng. Tải tại đây.

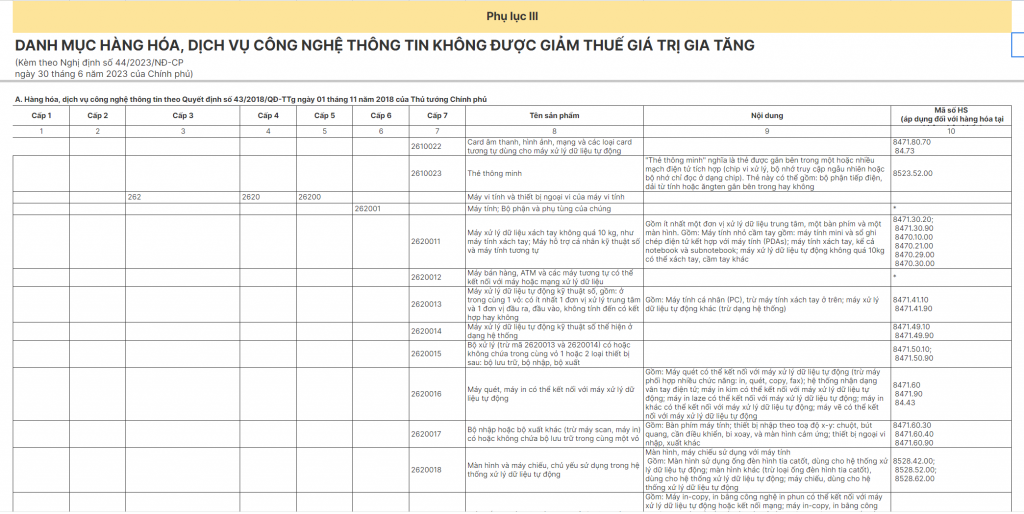

Phụ lục III. Danh mục hàng hóa, dịch vụ công nghệ thông tin không được giảm thuế giá trị gia tăng. Tải tại đây.

Danh mục hàng hóa, dịch vụ công nghệ thông tin không được giảm thuế giá trị gia tăng

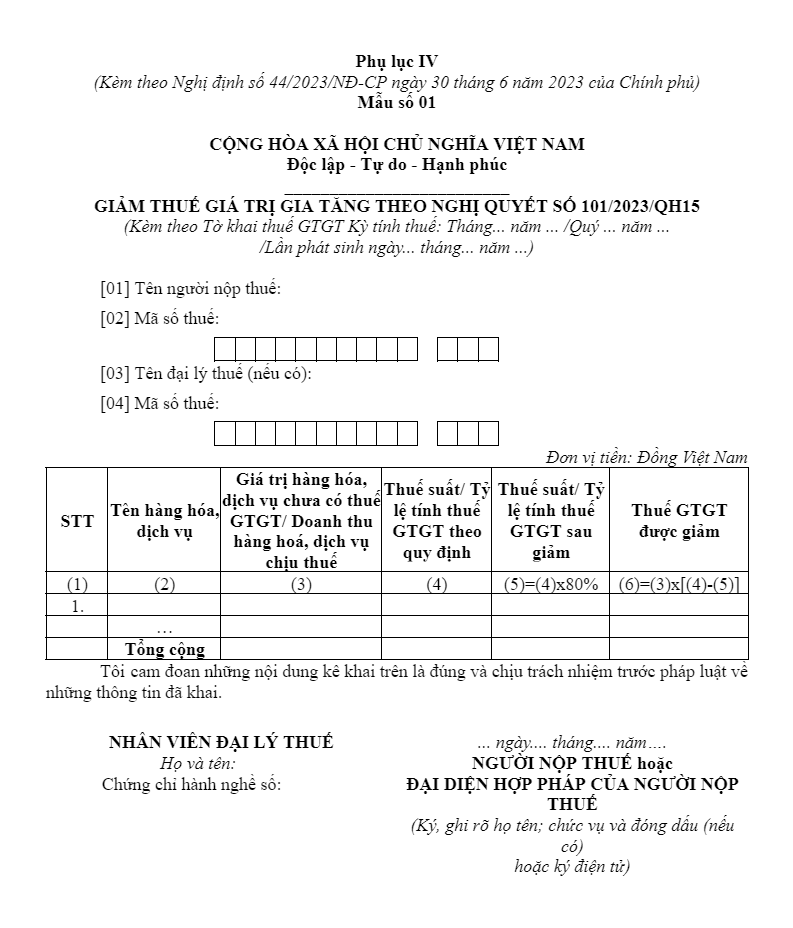

Phụ lục IV. Mẫu số 01 Giảm thuế giá trị gia tăng theo nghị quyết 101/2023/QH15. Tải tại đây.

Mẫu số 01 Giảm thuế giá trị gia tăng theo nghị quyết 101/2023/QH15

Trình tự, thủ tục thực hiện giảm thuế GTGT 2023

Theo quy định tại khoản 3 Điều 1 Nghị định 44/2023/NĐ-CP thì việc thực hiện giảm thuế GTGT 2023 như sau:

- Đối với cơ sở kinh doanh quy định tại điểm a khoản 2 Điều này, khi lập hoá đơn giá trị gia tăng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng, tại dòng thuế suất thuế giá trị gia tăng ghi “8%”; tiền thuế giá trị gia tăng; tổng số tiền người mua phải thanh toán. Căn cứ hóa đơn giá trị gia tăng, cơ sở kinh doanh bán hàng hóa, dịch vụ kê khai thuế giá trị gia tăng đầu ra, cơ sở kinh doanh mua hàng hóa, dịch vụ kê khai khấu trừ thuế giá trị gia tăng đầu vào theo số thuế đã giảm ghi trên hóa đơn giá trị gia tăng.

- Đối với cơ sở kinh doanh quy định tại điểm b khoản 2 Điều này, khi lập hóa đơn bán hàng cung cấp hàng hóa, dịch vụ thuộc đối tượng giảm thuế giá trị gia tăng, tại cột “Thành tiền” ghi đầy đủ tiền hàng hóa, dịch vụ trước khi giảm, tại dòng “Cộng tiền hàng hóa, dịch vụ” ghi theo số đã giảm 20% mức tỷ lệ % trên doanh thu, đồng thời ghi chú: “đã giảm… (số tiền) tương ứng 20% mức tỷ lệ % để tính thuế giá trị gia tăng theo Nghị quyết 101/2023/QH15”.

Trường hợp cơ sở kinh doanh theo quy định tại điểm a khoản 2 Điều này khi bán hàng hóa, cung cấp dịch vụ áp dụng các mức thuế suất khác nhau thì trên hóa đơn giá trị gia tăng phải ghi rõ thuế suất của từng hàng hóa, dịch vụ theo quy định tại khoản 3 Điều này.

Trường hợp cơ sở kinh doanh theo quy định tại điểm b khoản 2 Điều này khi bán hàng hóa, cung cấp dịch vụ thì trên hóa đơn bán hàng phải ghi rõ số tiền được giảm theo quy định tại khoản 3 Điều này.

Trường hợp cơ sở kinh doanh đã lập hóa đơn và đã kê khai theo mức thuế suất hoặc mức tỷ lệ % để tính thuế giá trị gia tăng chưa được giảm theo quy định tại Nghị định này thì người bán và người mua xử lý hóa đơn đã lập theo quy định pháp luật về hóa đơn, chứng từ. Căn cứ vào hóa đơn sau khi xử lý, người bán kê khai điều chỉnh thuế đầu ra, người mua kê khai điều chỉnh thuế đầu vào (nếu có).

Cơ sở kinh doanh quy định tại Điều này thực hiện kê khai các hàng hóa, dịch vụ được giảm thuế giá trị gia tăng theo Mẫu số 01 tại Phụ lục IV ban hành kèm theo Nghị định này cùng với Tờ khai thuế giá trị gia tăng.

Nghị định này có hiệu lực thi hành từ ngày 01/7/2023 đến hết ngày 31/12/2023.

Những vấn đề cần lưu ý khi áp dụng giảm thuế GTGT 2023

Các phụ lục giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP mang lại lợi ích lớn cho doanh nghiệp. Việc giảm mức thuế GTGT giúp giảm chi phí đầu vào, tăng cường cạnh tranh và khả năng tạo ra lợi nhuận. Đồng thời, các doanh nghiệp trong các ngành nghề được ưu đãi sẽ có cơ hội phát triển mạnh mẽ hơn và thu hút đầu tư.

Mặc dù giảm thuế GTGT mang lại lợi ích, doanh nghiệp cũng phải đối mặt với một số thách thức và vấn đề. Điều quan trọng là đảm bảo tuân thủ đúng các quy định thuế và thủ tục liên quan để tránh vi phạm và truy cứu trách nhiệm pháp lý. Ngoài ra, doanh nghiệp cần xem xét cẩn thận về cách tối ưu hóa việc sử dụng lợi ích giảm thuế và đảm bảo rằng việc giảm thuế không ảnh hưởng đến chất lượng sản phẩm và dịch vụ.

Cách tận dụng các phụ lục giảm thuế GTGT để tối ưu hóa lợi ích cho doanh nghiệp

Để tận dụng các phụ lục giảm thuế GTGT theo Nghị định 44/2023/NĐ-CP, doanh nghiệp cần thực hiện các biện pháp sau:

- Nắm rõ các quy định và điều kiện để được hưởng giảm thuế GTGT và tuân thủ đúng các quy trình và thủ tục liên quan.

- Đánh giá cẩn thận lợi ích và chi phí của việc áp dụng giảm thuế để đảm bảo rằng lợi ích kinh tế vẫn được duy trì và không gây ảnh hưởng đến chất lượng sản phẩm và dịch vụ.

- Nâng cao khả năng quản lý thuế và tuân thủ quy định thuế bằng cách áp dụng công nghệ và tư vấn chuyên nghiệp.

Nghị định 44/2023/NĐ-CP và các phụ lục giảm thuế GTGT đã mang lại những cơ hội và thách thức mới cho doanh nghiệp tại Việt Nam. Hiểu rõ và tận dụng đúng các quy định và điều kiện trong Nghị định này sẽ giúp doanh nghiệp tối ưu hóa lợi ích thuế và đảm bảo tuân thủ pháp luật thuế.

Theo tính toán của Bộ Tài chính, chính sách giảm 2% thuế giá trị gia tăng sẽ gây hụt thu ngân sách nhà nước khoảng 24.000 tỷ đồng. Tính riêng số thu ngân sách nhà nước năm 2023, dự kiến giảm 20.000 tỷ đồng do số thu giá trị gia tăng phải nộp của tháng 12/2023 sẽ nộp trong tháng 1/2024.

Người dân là đối tượng sẽ được hưởng lợi trực tiếp của chính sách này. Đối với doanh nghiệp, việc giảm thuế GTGT sẽ góp phần làm giảm chi phí sản xuất, hạ giá thành sản phẩm, từ đó giúp doanh nghiệp tăng khả năng phục hồi và mở rộng sản xuất kinh doanh, tạo thêm công ăn việc làm cho người lao động.

Theo dõi Bizzi để nhanh chóng nhận thông tin mới nhất: